トレーディングを始めましょう – ここをクリックしてVT Markets口座を開設

XP Inc.Aの1株当たりの利益は0.39ドルに達し、アナリストの予想である0.38ドルを上回りました。

米ドルの需要がUSD/INRを押し上げ、インドルピーはさまざまな圧力に苦しんでいました。

INRの市場予測

INRは弱含みで始まり、日中のレンジは85.25/75と予測されています。USD/INRペアは下落傾向にあり、100日指数移動平均(EMA)を下回っていますが、強さ指標は中立的な短期的モメンタムを示唆しています。 USD/INRの主要サポートは85.34にあり、さらに85.00までの下落の可能性があります。レジスタンスは100日EMAの85.60にあり、このレベルを突破すれば85.90-86.00に到達する可能性があります。 ルピーは原油価格、ドル価値、外国投資、インド準備銀行(RBI)の政策決定の影響を受けます。経済成長、貿易収支、金利もルピーの強さや弱さに影響を与えます。ルピーに影響を与えるグローバル要因

最近、さまざまな相互に関連するプレッシャーがインドルピーを抑え込んでいる様子が見受けられました。最も明白なのは、米ドルに対する持続的な需要で、主に外国銀行によって推進されているようで、月末の要件を調整するためや、世界的な信用条件が厳しくなる中でのエクスポージャーの調整のためと思われます。同時に、中国元の弱体化が下方圧力を加え、地域通貨感情を微妙に変化させています。この影響が続いてINRを押し下げています。 地元の株式市場の動向がこの状況を複雑にしています。株価の下落は通常、資金の流出をもたらし、資金の本国回帰はより多くのドルを必要とします。それに原油価格の上昇も重なり、インドの輸入コストが増加しますから、通貨需要が高まる要因があることは容易に考えられます。輸入依存度が高い経済にとって、原油は常に通貨の動きを引き起こす信頼できる要因です。 政策や外交面では、インドと米国との間で暫定的な二国間貿易協定が実現するという話があります。もし何か進展があれば7月の締切前でも、市場のセンチメントが安定し、特に貿易の不確実性が減少すればINRに底打ちの役割を果たすことが期待されます。これらの期待は今や市場に大部分が織り込まれているようで、トレーダーたちも私たちを含め、ワシントンとニューデリーからの公式発表で具体的な言葉や成果が見られるのを待っています。 技術的な観点から見ても、USD/INRが100日EMAを下回っていることを注視しています。これは弱気な意味合いを持ちます。モメンタムシグナルはフラットで、現在はブルもベアも優位に立ってはいない状態です。今のところはホールディングパターンですが、マクロな新しい情報があればすぐに変化する可能性があります。 価格的には、85.34のサポートレベルに注目しています。それを下回ると85.00という心理的なレベルへの後退の道を開くかもしれません。レジスタンスは85.60の100日EMAに集中しています。USD/INRがそれを超えると、85.90と86.00が売り手が再び支配権を取り戻す可能性のあるエリアとして見込まれます。 チャートを超えて、地元のファンダメンタルズも影響を与えています。原油は外的な負担を維持します。価格の上昇は貿易収支を圧迫し、ルピーをわずかに不安定にします。それにRBIからの政策敏感度が加わると、インフレデータが更新される際には常に要因となります。インフレが加速すれば、中央銀行が金利調整に介入する可能性があります。そのことは、利回りを追い求める資本流入を引き寄せ、ルピーを押し上げることにつながりますが、それが保証されるわけではありません。RBIは慎重な行動を好む姿勢を示しています。 逆に言えば、インフレが低下すれば、介入の緊急性が減少し、通常は通貨のモメンタムが緩やかになります。どちらの道もリスクがないわけではありません。しかし、デリバティブを通じてポジショニングする上で最も重要なのは、金利期待がインフレ予想と連動してどのように変化するかであり、現時点では双方の方向に関して早期にコンビクションが強くないようです。 全体的に見て、短期的な取引は外部のヘッドラインによって駆動される時期に入っています。連邦準備制度のナラティブや貿易ヘッドラインに関係なく、方向性に偏りは限られています。重要なのはレベルを追跡し、ボラティリティに対するエクスポージャー比率を管理することであり、特に米国のデータサプライズの前では早すぎたり、過剰なレバレッジをかけたりすることが、技術的なレベルがしっかりと確立される前にヘッドラインリスクにさらされる可能性があります。トレーディングを始めましょう – ここをクリックしてVT Markets口座を開設

4月に、英国の前年同月比消費者物価指数が3.5%に達し、予想の3.3%を上回りました。

トレーディングを始めましょう – ここをクリックしてVT Markets口座を開設

以下は、ニューヨーク時間の午前10時におけるFXオプションの期限です。

短期の影響

火曜日の期限データは、比較的散発的であるが非常に示唆に富んだ状況を示している。これを分解し、これらのレベルが短期的に何を示唆するか考えてみよう。EUR/USDについては、5つの期限レベルが一つにまとまっていないが、その合計のサイズは無視できないほど大きい。最も大きな単一ポイントである1.1250は、20億で、ボリューム的に際立っているだけでなく、クラスタの低い端に位置し、その上に小規模な金額があり、再び1.1390周辺に大きなビルドアップがある。これらの境界は、特に中欧および米国の取引セッション中に、スポットのモメンタムによってはマグネットエリアとして強化される可能性がある。価格が1.1250や1.1390付近で漂い始めると、基礎的なフローやフランクフルトからの金利見通しに応じて減速や軽い反転に気付くかもしれない。 ポンドに関しては、3つのポイントにおいて比較的穏やかな期限レベルが観察され、その中で最も大きなものは1.3400での5億3700万である。これらのどれも10億を超えることはないが、そのポジショニングはロンドンの午後早くの取引に影響を与える可能性がある、特にペアが1.34付近に留まる場合。ベイリーの陣営は最近の会議で衝撃的な情報を提供していないが、ポンドのトレーダーはスムーズな航行を前提にしない方が良い。賃金やエネルギー価格に関する予期しない更新は、これらの期限レベルにさらなる注目を集める可能性がある。 USD/JPYについては、142.00と144.50のエリア間でほぼ同等の分布があり、どちらも1億をわずかに下回っている。2.5円の範囲内で2ポイント間のほぼ均等な分布は、最近のインフレおよび国債利回りデータが混在していることを考えると、広範な不確実性あるいはより広いボラティリティへのヘッジを反映している。どちらかの端に漂うと、ヘッジフローが発生する可能性があり、ボラティリティスキューやリスクリバーサルを追跡している者にとっては、このデータがボードから外れた後により明確さが期待できる。 USD/CHFでは、0.8250で1.1億の大きな期限があり、その上に545百万が付随している。これら二つとその比較的近い位置関係は、これらのハンドル間で短期的なバイアスが形成されることを示唆している。これが短期的に固定されるかどうかは、最近あまり変化を引き起こしていないSNBの政策発言に依存する。しかしながら、このサイズに近いオプションは、特に取引量が少ないセッションや米国の昼休み中にスポット活動を引き寄せる可能性がある。市場のトーン

AUD/USDとNZD/USDは、比較的軽い状況である。オーストラリアドルの期限は0.64未満であり、穏やかな関心を示すが、商品や中国関連の驚きがない限り価格を保持することは難しい。ニュージーランドドルも0.5875で350百万未満という小さなレベルがあり、スポットが低モメンタムで横ばいを続ける場合には注目に値する。これらの下位レベルの期限は、市場のトーンが鈍いかデータが乏しい場合に無視されがちで、その際には低ボリュームのレベルでもプレースホルダーとして機能することがある。 次にUSD/CADがあり、1.4270で1.1億というボリュームが最近の日に比べて際立っている。カナダドルは最近、明確な方針を定めるのに苦しんでいる。WTIの反応がまだ不安定で、BoCの出力が穏やかであるため、この期限はスポットがその数値に漂う場合、ニューヨークのカット付近で一時的な重力を提供するかもしれない。 このような期限の設定は、トレーダーに高ボリュームのレベルが露出しているタイトなコリドールを意識させるものである。一般的にブレイクアウト環境にはないが、フローは常にスポットがこれらのストライクゾーン内外に傾き始めるかを見ている。現時点では、これらの期限ウィンドウに関連して価格アクションを読み続ける。大きな方向性の急激な急上昇を予測するのではなく、今週は特にヘッジャーや短期のプレミアム売り手からの応答的なポジショニングが設定されているように思われる。トレーディングを始めましょう – ここをクリックしてVT Markets口座を開設

マレーシアでは、最近集計された市場データに基づいて金価格が本日上昇しました。

金は価値の保存手段とされている

金は価値の保存手段と見なされ、インフレや不安定な通貨へのヘッジとして機能します。中央銀行、特に新興経済国では、経済の安定を支えるために重要な準備金を保有する最大の金の買い手となっています。 金は米ドルや米国債との逆相関関係を示します。ドルが弱くなると、金価格は通常上昇し、一方でドルが強い状況では価格は安定します。 金価格の変動は、地政学的な不安定性や金利などの要因に依存しています。金利が低いと、金価格は上昇し、高いと抑制される傾向があります。 マレーシアの金価格において見られるのは、控えめな上昇であり、これは世界的なスポット価格の動きだけでなく、米ドルとリンギットの為替レートの変化にも影響されています。451.92から453.77リンギットへの1グラムの上昇は、一見するとわずかに思えるかもしれませんが、トラでの価格が21リンギット以上上昇していることと併せると、市場のセンチメントに明確な傾向があることが強調されています。為替レートと金利の影響

これを正しく解読するためには、なぜ金が現在魅力的であるのかを理解する必要があります。特に通貨が不安定になり、インフレが中央銀行の期待以上に長引いている際など、他の場所が不安定に感じるときに、金は価値の保持手段として機能し続けます。特に主要な西洋市場の外で、金融機関が保持する準備金は単なる装飾ではありません。その安定した蓄積は、政策の柔軟性が厳しくなっているときの金の役割に対する静かな自信を反映しています。 仕組みをもう少し深く探ってみると、米ドルとの逆相関関係がしばしば価格の変動を促す主な要因となります。ドルが下落すると、金は上昇しやすくなり、トレーダーはその期待をもとにポジションを取ることができます。また、米国債の影響も無視してはいけません。これらの金融商品での利回りが上昇し始めると、金のような無利息資産の魅力が減少します。しかし、最近の米国金利の攻撃的な上昇が少ない中で、金のさらなるサポートへの道が開かれました。 今、金利の状況はより微妙です。低金利は株式市場に利益をもたらすだけでなく、金などのコモディティ資産の燃料ともなります。利息リターンが抑制されていると、債券の代替品からの圧力が少なくなり、それが相対的に金をさらに魅力的にします。中央銀行がよりダブッシュ(緩和的)であったり、躊躇する場合、金の魅力は増します。 地政学的不安定性は状況をさらに複雑にします。エネルギー回廊の不安定性、ユーロ圏諸国での動き、または他の地域での広がる紛争など、金は瞬時に反応します。見出しが市場全体の信頼を揺さぶり始めると、安全資産の購入がほぼ即座に現れ、それが日中のボラティリティを急上昇させる場面がよく見られます。 今後数週間、私たちは世界の国債利回りの挙動を注視する必要があります。ここでの急騰は現在の価格に影響を及ぼす可能性がありますが、緩和の兆候や米連邦準備制度の一時的な停止があれば、追い風が生まれるでしょう。国際的な金の価値がローカルでどのように実現されるかについて調整された見方を維持するためにも、USD/MYRレートを監視することが必要です。たとえ世界の価格が横ばいのままであっても、為替の不利な動きが最近の利得を蝕む可能性があります。 金に関連するデリバティブは、短期的な上下の動きを反映し続けると思われます。ポジションをとる際には、金利や地政学的な変動が予期せずに変わった場合に感情が急激に反転する可能性があるため、機敏さを維持することが望ましいです。先物やオプションの活動を見ると、インプライドボラティリティがどこに集まっているかにも注目する価値があります。それは将来の手がかりを提供するかもしれません。 流動性のポケットがやや広がるのを見ており、それは行動の余地があることを示唆していますが、これは両方向に動きがより急激になる可能性も意味します。ヘッジに手を近づけておくことが無駄にはなりません。トレーディングを始めましょう – ここをクリックしてVT Markets口座を開設

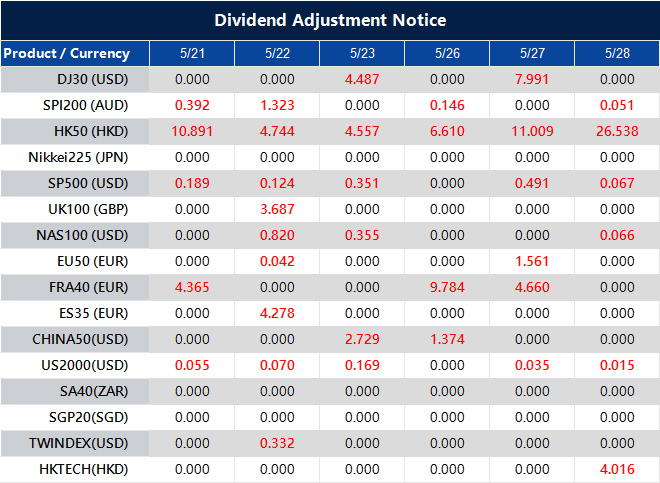

Dividend Adjustment Notice – May 21 ,2025

Dear Client,

Please note that the dividends of the following products will be adjusted accordingly. Index dividends will be executed separately through a balance statement directly to your trading account, and the comment will be in the following format “Div & Product Name & Net Volume”.

Please refer to the table below for more details:

The above data is for reference only, please refer to the MT4/MT5 software for specific data.

If you’d like more information, please don’t hesitate to contact [email protected].

経済への懸念が高まる中、米ドル指数は損失を受けて99.50に向けて下落しましたでした。

トレーディングを始めましょう – ここをクリックしてVT Markets口座を開設

メキシコの経済大臣エブラルド氏が自動車輸出に関する関税を25%から15%に引き下げると発表しました。

関税の理解

関税は、特定の輸入品に課せられる関税であり、地元の生産者が価格的な優位性を持てるようにするためのものです。これは保護主義の一形態であり、購入時に支払う税金とは異なり、関税は輸入者によって港で事前に支払われます。 経済学者の間で関税については意見が分かれており、国内産業を保護するために必要と考える者もいれば、価格を上昇させ貿易戦争を引き起こす可能性があるとして懸念を示す者もいます。ドナルド・トランプは、2024年の大統領選挙の際に、米国経済を支援するために関税を実施する計画を述べ、メキシコ、中国、カナダといった、米国の輸入の42%を占める国々をターゲットにしました。関税収入は、個人所得税の減税に充てられる予定です。 エブラルドが述べた、アメリカに向けたメキシコ製自動車の新しい平均関税率15%に関する議論は、突然の保護主義的シフトではなく、慎重な政策スタンスを示唆しています。この25%からの調整は、米国の政策立案者がメキシコとの貿易の流動性をある程度維持しつつ、国内生産者を段階的に支援する意欲を示しています。また、自動車サプライチェーン全体で確立されている越境統合を考慮しています。 現地通貨はこの展開に対して有意義な変動を示すことなく、引き続き19.26で安定しています。このことは、措置が広く予想されていたか、すでに価格に織り込まれていたことを示しています。USD/MXNの比較的静かな反応を考慮すると、市場は15%のレートを理想的ではないが、より大きな二国間貿易構造の中で管理可能と見なしている可能性があります。少なくとも、少しリスクオフの領域に押しやるものではありません。 要点: ・関税はコストと利益の計算を変える。 ・アメリカの輸入者はコストを吸収するか、下流に転嫁するか、判断しなければならない。 ・メキシコの製造業者は、サプライチェーンの効率や将来の契約の価格調整を通じてマージンを維持できるか評価しなければならない。 ・関税改革は国内企業を守る一方で、コストの負担が流通の各段階で生じる。 ・関税収入は無制限ではなく、需要の変化や外部の反発によってすぐに減少する可能性がある。 ・トレーダーは、直接的な影響を受けるデリバティブを追跡し、価格変動に注意を払う必要がある。 政策の詳細が確定し、野心が限られている限り、ボラティリティは抑えられると予想されます。しかし、この貿易調整の次の段階が開始される際には、オプションのプレミアムが広がる可能性が高く、シナリオの多様性が増していくでしょう。トレーディングを始めましょう – ここをクリックしてVT Markets口座を開設

貿易の低迷が信頼を揺るがす中、USDXが下落しました

要点:

- USDインデックス(USDX)は0.38%下落し99.59、2日間で1.3%の下落となった。

- トランプの税制案は共和党の支持を統一できず、赤字の懸念が高まっている。

- G7会議では、米国が弱いドルを望んでいるとの憶測が広がっている。

米ドルは水曜日に引き続き下落し、月初め以来初めて99.50を下回った。トレーダーは、増大する財政リスクや貿易の勢いの鈍化、ワシントンでの政治的停滞を考慮して、通貨の強さを再評価している。

USDXは100.281で始まった後、99.404の intradayでの最安値に達し、2日間での下落幅を1.3%に拡大した。このスライドは、トランプ大統領が税制案について共和党の合意を確保できなかったために起こったもので、無党派のアナリストによると、この案は今後10年間で国家の借金を3兆ドルから5兆ドル増加させると見積もられている。

市場はまた、カナダでのG7財務大臣会議にも注目している。主要経済国の官僚たちは、米国の通貨の方向性について静かに懸念を表明することが期待されている。トレーダーは、ワシントンが競争力を高める手段としてドルの弱さを黙認する可能性を心配している。

さらに、ムーディーズによる米国の信用格付けの引き下げは、マーケットに軽く吸収されたが、ドルの安全資産としての役割について広範な再評価の一因となっている。

一方、FRBの当局者たちは慎重な姿勢を保っている。複数の政策立案者は火曜日に、貿易の不確実性や財政の逆風が”様子見”のアプローチを必要とすることを再確認し、ダウ鷹な期待を強化し、ドルへの支援を制限している。

テクニカル分析

USDインデックス(USDX)は下落を続けており、15分足チャートで明確な下向きのトレンドを形成している。100.281近くで始まった後、指数は着実に下落し、99.429で終了し、99.404のセッション最安値を記録した。これは重要なintradayでの動きであり、MACDヒストグラムは強い下向きの領域に入り、シグナルラインが広がり続けていることを確認し、下方の勢いが続いていることを示している。

移動平均(5、10、30)はすべて下向きで、現在の価格の上にあり、弱気の支配を強化している。回復の試みは浅く短命であり、売り手がすべての下がり高で介入している。99.600の下回り—小規模なサポートレベル—は、さらなる下方圧力を増加させている。

直近の反転の兆候もなく、MACDも引き続き下向きのトレンドであるため、指数は次に99.200を再テストする可能性がある。このレベルを下回ると、98.900への損失が続く可能性がある。また、反発があった場合は、トレンドを中立化するために99.800をクリアする必要がある。

慎重な見通し

インフレ懸念が政策の不確実性や予算の圧迫に置き換わる中、ドルは短期的に圧力を受け続ける可能性がある。景気後退のリスクが和らいでいる一方で、国債利回りの上昇や財政の不均衡の増大は、長期的な見通しを複雑にしている。税制案が議会で依然としてつまづく場合や、東京やソウルとの貿易交渉が停滞している場合、USDXは99.00近くのサポートを再テストする可能性がある。市場は次の方向性の手がかりとして、英国のCPIデータと木曜日の米国の失業保険の申請数を待機している。

トレーディングを始めましょう – ここをクリックしてVT Markets口座を開設

弱い米ドルがNZD/USDを0.5935付近で支える一方、米中の緊張が上昇を制限する可能性があるでした。

トレーディングを始めましょう – ここをクリックしてVT Markets口座を開設