トレーディングを始めましょう – ここをクリックしてVT Markets口座を開設

アナリストはGBP/USDが1.3540から1.3600の範囲で推移し、長期的に1.3635を目指すと予想していますでした。

強まるドルの中で、金価格は3,300ドルを下回りつつも回復するも下落していました。

金のテクニカル分析

テクニカルな観点から、金は短期的なトレンドラインのサポートを試しています。価格が$3,300の下にブレイクすると、さらなる売り圧力がかかる可能性があります。一方で、$3,325-3,326の領域を超えて上昇すると、強気トレンドが再燃し、$3,400のようなより高い閾値を目指すことができます。 米ドルの統計は、特にニュージーランドドルに対して通貨の強さを示しています。EURとGBPは、米ドルに対してより弱い立場にあり、それぞれ-0.32%と-0.21%の変化を示しています。一方、CADは-0.20%の変化で、影響は比較的少ないです。今週発表される米国の経済指標は、通貨と商品市場にさらなる影響を与える可能性があります。 金は2日連続で反落しており、短期的なリスクを通貨市場全体の動きに照らして評価しています。$3,300のレベルの直下で堅調に保たれており、米ドルのわずかな強化やEUの関税の遅れによる圧力にもかかわらず、急激な下落は避けています。主なサポートは、米国内部の財政的な圧力と連邦準備制度からの利下げの織り込みに由来しています。 金は通常、経済的または政治的な課題から力を得ることが多く、特に金利が最終的に下がる可能性がある場合にその傾向が見られます。低金利は通貨の魅力を弱める傾向があり、最近のセッションで米ドルが抑えられていることが反映されています。ニュージーランドやヨーロッパの通貨に対しては穏やかな反発を見せましたが、その上昇は金を大きく下落させるほどではありませんでした。それでも、バイアスは依然として慎重な側に傾いています。金の抵抗とドルへの影響

テクニカルに見ると、金は短期的なサポートラインに接触し、その周辺の価格動向が今後の取引判断を形成します。そのトリガーポイントを$3,300の直下で明確に下回ることがあれば、売り手がコミットし、さらなる下落を目指す可能性があります。その閾値を下回った場合、$3,275のゾーンやそれ以上の新しいターゲットが開かれる可能性があります。 監視すべき抵抗は$3,325付近で、今週初めの回復を阻止したエリアです。もし momentum が変わり、金がそこを安定して超えて取引されると、$3,350の上限を再テストする買い手を刺激する可能性があり、さらに$3,400に向かって押し上げられるでしょう。その範囲を突破することは、新たな食欲を示し、方向性を持つエクスポージャーを管理している者にとって、より深いトレンドを集中的に見ることを意味します。 より広い観点から見ると、最近の通貨の動きはユーロやポンドに有利ではなく、両者はドルに対して控えめな損失を記録しています。カナダドルは比較的バランスを保っており、力強くポジションを得たり失ったりはしていません。ただし、最も際立っているのは、USDとNZDの間での最も急激な動きです。これは、次のサイクル中にアジア太平洋市場でリスク感情が変化する可能性を示唆するペアです。 市場は、米国からの今後のデータに目を向けており、これはFXと商品市場の両方を刺激する可能性があります。インフレと雇用の発表が予想とどのように整合するかによります。短期戦略に関与している者は、柔軟に対応する必要があります。焦点は、利回りの調整とリアルタイムのポジショニングにあり、報告書が金利を早期に引き下げる理由を支持するかどうかに特に注意を払います。 要点: – 金価格は2日間連続で下落中 – 米ドルの回復とEUの関税遅延が影響 – 不確実性と米国の財政懸念が金価格を支える要因 – テクニカル分析で$3,300付近のサポートラインが重要 – $3,325の抵抗を超えると強気トレンドが再燃する可能性トレーディングを始めましょう – ここをクリックしてVT Markets口座を開設

Nvidiaは高値から後退し、トレーダーは決算に備えるでした。

要点

- Nvidiaは$131.88で取引を終了し、最近の$137.35のピークから下落後に$128.93の安値からわずかに回復しました。

- アメリカと日本の債券利回りは急激に後退し、債務の持続可能性に対する懸念が高まっています。

Nvidia(NVDA)の株は火曜日に$137.35までの強い上昇後、勢いを失い、$131.88でセッションを終えました。チャートは$132.61近くでの明確な拒絶を示しており、株価は5月22日の急激な修正後に整理されています。15分足チャートは価格の不規則な動きとMACDの弱まりを示しており、水曜日の同社の注目される決算発表を前に勢いが冷えてきています。

市場はNvidiaが第一四半期の収益が66%増加すると予測しており、AIインフラストラクチャと半導体の需要の高まりを反映しています。ナスダックの主要な推進力の一つとして、その結果は広範な市場のセンチメントに大きな影響を与える可能性があります。

関税の猶予が株式全体の初期の上昇を助長

Nvidiaの初期の強さは、ドナルド・トランプ大統領がEU製品に対する50%の関税の脅威を7月9日まで延期した後の世界的な株式の楽観から来ています。欧州市場はこの延期を歓迎し、ストックス600(SXXP)は0.4%上昇し、英国100は1%上昇しました。月曜日の休暇後の再開の流れに支えられています。米国株の先物も上昇を示し、S&P 500とナスダック100の契約はいずれも米国セッション前に1%以上上昇しました。

広範なリスクオンのトーンにもかかわらず、Nvidiaはマクロ経済の逆風に焦点が移る中でその利益を維持するのに苦労しました。$137.35での拒絶は、$128.93までの急激な引き戻しを引き起こし、短期トレーダーへの警告信号となる急激な日中の逆転を形成しました。

債務のダイナミクスが債券利回りを急激に変動させる

この日の主要な要因の一つは債券市場から来ました。米国の30年物国債利回りは8ベーシスポイント低下し4.9572%となり、4月中旬以来の最大の一日あたりの下落を記録しました。この下降は、日本の30年物国債利回りの20ベーシスポイントの急落を反映しており、東京が利回りの上昇を抑制するために長期発行を減少させる可能性があるとのロイター報道が影響しています。

グローバルな金利の動きは、国の債務負担についての投資家の警戒感を再び呼び起こしました。INGのアナリストは、財政の持続可能性に対する懸念が高まっていることに言及し、日本の公的債務とアメリカの双子の赤字のジレンマの類似点が指摘されました。ドイツ銀行は、トランプの貿易脅威に対し市場が鈍感になりつつあり、「恐れの疲労」とより mutedな反応が生じていると加えました。

テクニカル分析

NVIDIAは最近の高値137.35まで急騰し、その後128.93までの急激な修正を経て、買いの関心が再度高まりました。それ以来の反発は緩やかで、価格は132.00のレベルを超えるのに苦労しています。MACDヒストグラムは平坦化し、信号線が収束しており、強気のクロスオーバーの後に整理が行われていることを示唆しています。

短期の移動平均(5/10期)は長期の30期移動平均の下にフラットになっており、強い上昇トレンドに続くためらいを示しています。もしブルが132.60を突破できれば、上昇の勢いが再開される可能性があります。逆に130.50の上を維持できない場合、次の129.00の支持レベルのテストが行われる可能性があります。

トレーディングを始めましょう – ここをクリックしてVT Markets口座を開設

貿易緊張にもかかわらず、ユーロは強さを保っていますが、政治的問題がその進展に影響を与える可能性がありますでした。

トレーディングを始めましょう – ここをクリックしてVT Markets口座を開設

貿易救済が市場を活性化させている方法でした

数週間前、世界的な貿易戦争が避けられないように思われました。しかし、関税が一時停止され、合意が締結された今、市場は再び希望を持ち始めています。

先月の報告にも記載したように、私たちは貿易協定が形を成し、市場のプレッシャーが和らぐことを期待していました。5月にはそれが見られ、市場を後押ししています。しかし、根本的な問題は依然として存在しており、長期にわたる世界的な貿易戦争は避けられるかもしれないという楽観的な見方がある一方で、大統領トランプがEUに50%の関税を脅しつけるなどの障害も見受けられます。世界の貿易の方法が変わったことは間違いありません。

貿易協定は通常、長期にわたって複雑なプロセスであり、数週間で完了するものではありません。専門家の中には、今月見られた合意はかなり基本的なものであり、より意味のある形に発展するには時間が必要だと述べています。しかし、合意が始まったという事実は、関税の脅威がアメリカが貿易条件を再交渉するための交渉戦術として使われたことを示しています。

私たちは、イギリスとアメリカの貿易協定を目にしました。これは二国間貿易を増やし、イギリスの鋼鉄および自動車産業を活性化させ、アメリカの医薬品および農業のイギリス市場へのアクセスを拡大することを目指していました。また、イギリス・インドの自由貿易協定も発表され、二国間貿易の15%の増加が期待されています。

トランプ大統領は中東を訪れ、サウジアラビア、UAE、カタールとの経済協定に署名し、シリアに対する制裁を一時停止しました。彼は商業を政治を形作る手段として利用し続けています。

しかし、市場への最大の影響は貿易協定そのものではありませんでした。アメリカと中国の話し合いは、両国が相互に課した厳しい関税を90日間一時停止する結果となりました。これらの関税は10%に減少し、両国の経済がより広範な合意を交渉する時間を与えています。これは標準的な貿易協定よりもはるかに複雑であり、物品やサービスの貿易だけでなく、両国がテクノロジーの分野での優位性を維持しようとする中での技術の共有も含まれます。

今後数週間や数ヶ月の間に、さらなる取引や合意が生まれることは間違いないと思いますが、これらが発展するには時間がかかるでしょう。

6月1日からのEUに対する50%の関税の脅威は、ドナルド・トランプが「交渉が進展していない」と述べた後、市場を再び揺るがしました。しかし、これまでに見たように、脅威とその実行は非常に異なるものであり得ます。短期間だけ関税が導入される場合でも、交渉が行われる猶予を与えるためにしばしば一時停止や中断があることが多いです。今回も同様になると予想します。

今月の報告では、貿易協定が各資産クラスに与えた影響を見ていきます。株式市場は「解放デー」の初期の損失を取り戻し、金は投資家のセンチメントが改善し、安全資産から遠ざかる中で、約3,500ドル/オンスの高値から反落しています。

外国為替

5月の貿易協定、特にアメリカと中国間の関税の一時停止は、USDに一時的な安堵を提供しました。しかし、この強さは短命である可能性があり、アメリカの財政政策や経済成長に対する根底の懸念が影響しています。

緊張が緩和された結果、安全資産通貨であるJPYやCHFの需要が減少し、これらは特にUSDに対して下落しました。

EUR/USDは圧力を受け、1.1100を下回りました。その後、ユーロは若干回復し、ドナルド・トランプが6月1日からEUに関税を科すという脅威の後に上昇しました。

金

4月に緊張が高まる中、金は安全資産として注目され、$3,500/ozの史上最高値に達しました。

アメリカ財務長官スコット・ベセントのコメントが金の反落を引き起こし、その後、緊張が緩和され、合意が形成され、投資家のセンチメントが改善されるにつれて加速しました。

貿易緊張がより多くの取引の成立とともに和らぎ続けると期待していますが、金の強気の勢いを保つ他の要因も依然として存在します。

世界中で地政学的な緊張が続いています。一方、アメリカではGDPが2022年以降初の収縮を示したことにより、景気後退への懸念が残ります。インフレの懸念もまた、金が上昇する環境として作用します。

したがって、金の長期的なパフォーマンスに対しては、アメリカのCPI、GDP、FRBの将来の金利引き下げに関する手がかりを引き続き注視すべきでしょう。

石油

アメリカと中国の緊張が緩和されたことにより、石油は短期的には後押しされたものの、全体的な見通しへの影響は依然として圧力を受けています。これは、最近の進展にもかかわらず、特にアメリカと中国での世界的な経済減速の懸念が影響しているからです。

これは需要に悪影響を与え、世界的な供給が増加する中で、石油価格に圧力をかけています。価格が$65.00/barrelのレベルを下回る限り、この状況は続きます。

指数

アメリカの指数は、中国との貿易緊張の一時停止に伴い上昇しました。発表後、ダウ・ジョーンズは1,160ポイント(+2.8%)上昇し、S&P 500は3.3%、ナスダックは4.4%上昇しました。これは主に関税の一時停止が投資家の信頼を向上させ、特にテクノロジーおよび家電業界において影響を与えることが期待されたからです。

「解放デー」からのすべての損失は現在消失しており、ドイツおよびユーロ圏における金融政策が欧州の指数を押し上げた後、DAXも新たな史上最高値を一時的に記録しました。しかし、トランプによる関税の脅威が持ち直しを引き起こしました。

パキスタンとの緊張に影響を受けているインドも、イギリスとの貿易合意により後押しされました。Nifty 50は、貿易協定や企業の好調な利益に対する楽観期待を受けて、25,000を超える年初来最高値を記録しました。

暗号通貨

市場への圧力が和らぎ、ビットコインを先導とする暗号通貨が後押しされ、投資家のセンチメントがリスクの高い資産に戻りつつあります。

ビットコインは、前回のピークである$109,000を超える新たな史上最高値に達しました。

以下のチャートからも見られるように、強気の勢力が再び支配を握っており、まだ大きな範囲を超えてのブレイクアウトは見られないものの、センチメントが改善し続ける中で勢いを維持する可能性が高いです。

トレーディングを始めましょう – ここをクリックしてVT Markets口座を開設

ミネアポリス連邦準備銀行のネール・カシュカリ総裁は、関税がインフレに与える影響が明確になるまで金利を維持することを支持しました。

連邦公開市場委員会の会議

連邦公開市場委員会(FOMC)は、経済状況を評価し意思決定を行うために年に8回会合を開きます。これらの会議には、7人の理事、ニューヨーク連邦準備銀行の総裁、4人のローテーションの準備銀行総裁を含む12人の関係者が出席します。 量的緩和(QE)は、連邦準備制度が危機時に信用供給を増加させることであり、これが米ドルを弱体化させることがあります。量的引き締め(QT)はQEの反対であり、一般的には国債の購入と再投資を減少させることで米ドルを強化します。 投資にはリスクが伴うため、投資判断を行う前に十分なリサーチを行うことが推奨されます。正確かつタイムリーな情報は保証されておらず、すべての投資リスクは個人の責任となります。 カシュカリの発言は、連邦準備制度内でインフレの変動に迅速に反応することへの慎重な姿勢が高まっていることを反映しています。彼の「健全な議論」という言及は、政策立案者が貿易措置に直接結び付いたコスト圧力へのアプローチについて一致していないことを示しています。一部は関税を一時的なインフレの原因と見なすかもしれませんし、他の一部はその影響をより持続的なものと捉えるかもしれません。この意見の相違は、連邦準備制度が今後数か月で金利変更を行うタイミングや方法に影響を与える可能性があります。 政策に変更はなかったものの、ドルは穏やかに強化され、インデックスは0.36%上昇して99.35に達しました。この反発は、市場参加者が連邦準備制度の安定的なアプローチをドルを支えるものとして解釈していることを示唆しています。高金利が長期にわたることが見込まれる中、これは外国資本を引き寄せ、現金ベースの資産へのリターンを上昇させることで、国の通貨を支える傾向があります。 連邦準備制度の価格安定と最大雇用の二重の使命を考えると、金利調整を一時停止する決定は、インフレデータだけが唯一の懸念ではないことを示しています。貿易、投資信頼や世界的な資本の流れが国内価格にどのように影響するのか、より広い視野を考慮しているようです。さらに、委員会メンバー間の議論が高まることは、インフレ持続性の不確実性を示唆しています。もしこれらの価格上昇が供給主導または外部要因によるものであれば、金利の引き上げが問題を解決することはなく、かえって全体的な経済活動を鈍化させる可能性があります。量的緩和と引き締めの影響

量的緩和の期間中、連邦準備制度が流動性を供給するためにバランスシートを積極的に拡大する際には、ドルが供給の増加により価値を失うことがあることに注意が必要です。一方、量的引き締めでは、国債の保有が減少することで逆の現象が観察される傾向があります。債券の再投資が減少すると流動性が引き締まり、ドルが強化されます。これは、外国為替の動向を投機する人やドル建てのリスクをヘッジする人にとって特に重要です。ネット供給の動態が為替レートに直接影響を与えるため、連邦準備制度のバランスシートの推移を理解することは、その金利スタンスと同様に重要です。 今後数週間、私たちの注目は二つの要素に固定されるべきです:インフレの方向に関する重要なデータと、連邦準備制度の官僚が異なる見解を口にし続けるかどうかです。FOMCメンバーのメッセージの違いは、先物市場での金利期待に影響を与える可能性があります。この点を考えると、公共の場での発言やスピーチではボラティリティが上昇する可能性があります。トレーダーがどのように反応するかを、連邦基金先物や担保付きオーバーナイト金利などのツールで追跡することが重要です。発言や強力なデータの後に期待が急速に再評価されることは驚きではないでしょう。 金利デリバティブやFX契約にポジションを持つ人は、暗示的なボラティリティの仮定を調整した方が良い場合があります。次の金利変更のタイミングに関する不確実性が高まれば、短期オプションが高価になる可能性があります。現在の一時停止が天井として解釈されるのか、それとも単なるプラトーとして見なされるのかを特定することは、市場に織り込まれた金利曲線の傾斜を決定する手助けとなります。 カレンダースプレッドの文脈では、この曖昧さが新たな機会を生むことがあります。特に、フロントエンドが固定されたままで期待が後半へシフトする場合です。次回のCPIと雇用データの発表前にポジションを柔軟に保ち、過剰なコミットメントを避けることがより賢明なルートであると考えられています。 タイミングは慎重さを要します。インフレの印刷が期待に寄り添うだけの場合と、最近の高値を超えてジャンプする場合では結果に大きな差があります。特にエネルギーや輸入カテゴリーが主要な要因である場合においてです。そのため、ヘッドラインの数字だけでなく、構成要素も監視することで政策の方向性についてより明瞭さが得られるでしょう。 これらの展開は、ナラティブを比較する必要性を強調しています。連邦準備制度が何を語っているかと、何が市場に織り込まれているかの違いは、リスクが存在する場所かもしれません。トレーディングを始めましょう – ここをクリックしてVT Markets口座を開設

今週の予定:アメリカの債務危機

米国は数十年にわたり、世界的な債券需要とドルへの信頼に支えられ、自信を持って借金を続けてきた。しかし、その信頼は揺らぎ始めている。債務が36兆ドルを超え、利払いが急速に膨らむ中、借入コストはもはや背景に隠れているどころか、表舞台の中心となり、市場も注目している。

米国政府は現在、債務に対して平均3.289%の金利を支払っています。これは短期国債、中期国債、長期国債の比率を反映した数字です。これだけでは破滅的な数字には聞こえないかもしれませんが、状況によって状況は一変します。国家債務は36兆1800億ドルに達し、GDPは29兆1800億ドル前後で推移しています。金利が1%上昇するごとに、債務返済コストは年間3618億ドル増加します。

利払いはもはや些細な項目ではなく、国防やメディケアといった主要プログラムと競合し始めています。2024年度には、利払いコストは既にGDPの3.0%に達し、1991年に記録された近代ピークの3.2%に近づいています。議会予算局(CBO)は、現行法の下では、利払いコストが2035年までに4.1%に上昇すると予測しています。平均金利が2054年までに5.8%に上昇した場合、債務対GDP比は217%に急上昇する可能性があります。これはCBOのベースラインシナリオを50%ポイント上回る水準です。

これは単なる理論上の話ではありません。10年国債利回りが6%を上回った場合、年間の利払い額は2.1兆ドル、つまりGDPの約7%に達する可能性があります。多くのエコノミストは、利払い額が5%を超えると危険信号だと同意しています。その時点で、利払い費用が他の支出を圧迫し始め、政府は利払い費を賄うためだけに借金をせざるを得なくなる可能性があります。これは債務スパイラルの典型的な兆候です。

過去からの爆発

過去を振り返ることで、リスクの捉え方が明確になります。1980年代、FRBはインフレ対策として積極的に金利を引き上げ、10年債利回りは10%を超えました。しかし当時は債務水準がGDPの30%と低かったため、影響は抑えられました。1990年代には債務がGDPの50%にまで上昇し、金利コストが政治指導者に行動を促しました。その後、予算案が成立し、少なくとも一時的には規律が回復しました。

2010年から2021年にかけて、記録的な低金利は安全という幻想を与えました。米国は明らかな痛みを感じることなく、より多くの借金をすることができました。しかし、その幻想は今や薄れつつあります。FRBが金融引き締めを進めるにつれ、米国の債務の真のコストが明らかになり、圧力は急速に高まっています。

国内的には、米国にはまだ選択肢がある。米国債の約70%は、連邦準備制度理事会(FRB)を含む米国の投資家によって保有されている。これはある程度の安定性をもたらすが、トレードオフがないわけではない。国内の買い手に過度に依存すると、民間投資が圧迫されるリスクがある。FRBが国債購入に踏み切れば、インフレが再燃し、ドル安につながるリスクがある。この戦略はCOVID-19の流行時には有効だったが、過度に活用すれば信頼性を損なう可能性がある。

では、利回りが上昇し続けたらどうなるでしょうか?10年債が5.5%を超えると、財政政策への圧力は現実のものとなります。スコット・ベセント氏のような声を掲げる将来のトランプ政権は、支出凍結、税制改革、さらには債務再編に踏み切る可能性があります。満期を長期化させて金利を固定することも一つのアイデアです。関税や資本還流を利用して歳入を確保することも一つの方法です。しかし、これらの解決策にはリスクが伴い、市場の信頼に大きく依存しています。

ベセント氏は、力強いGDP成長が税収増加によって救済策となり得ると主張している。これは理論上は正しいが、金利が高止まりしたりインフレが続く限り、成長だけでは問題は解決しない。市場は単なる希望ではなく、真の改革を求めるだろう。

ここからどこへ向かうのか?

これらすべてが市場に直接波及します。利回りの上昇は、将来の利益に対する割引率を高めることで、株式の魅力を低下させます。金利コストがGDPの5%を超えると、リスク資産はより深刻な下落に直面する可能性があります。特に安価な資本に依存する成長セクターでは、株式のバリュエーションは、この新しい金利体系に適応する必要があります。

米ドルにとって、これは綱渡りだ。利回り上昇は短期的には資本を呼び込む可能性があるが、債務が持続不可能に見えるようになれば、その流れは逆転する可能性がある。ドル安は輸入価格の上昇とインフレ率の上昇を招くが、これはまさにFRBが避けたい事態だ。

メッセージは明確だ。米国は依然として債務返済能力があるが、影響を及ぼさずにそうできる余地は縮小している。財政責任はもはや長期的な議論ではなく、短期的な市場を動かす要因となっている。そして、今週後半にコアインフレ率とGDPの速報値が発表される予定であり、市場はすでにこの理論を試すべく列をなしている。

今週の主な動き

債務増加によるマクロ経済的圧力が長期的なセンチメントを圧迫しているにもかかわらず、先週の値動きは、主要資産全体にわたる統合、ブレイクアウト、そして慎重な勢いを物語っています。

米ドル指数(USDX)は、過去に抵抗線として機能した監視供給ゾーンである100.15付近からの反落を続けた。価格は98.30のサポートレベルに向けて下落した。ドルは利回りの魅力と構造的な疑念の間で板挟みとなっているため、98.30を試す展開が決定打となる可能性がある。サポートを維持できれば、ドルはテクニカルな反発を見せる可能性がある。もし破れば、特に債券利回りの低下やインフレ率の予想外の下振れなど、より深刻な調整局面への道が開かれるだろう。

EUR/USDは、前営業日に形成した重要なサポートエリアである1.1240から、力強く上昇しました。トレーダーは今後、1.1470レベルに注目するでしょう。このペアの勢いは依然として慎重ながらも強気で、ドル安期待に支えられた構造的な強さが見られます。しかし、更なる上昇には、木曜日の米国GDPと金曜日のコアPCE発表の結果が裏付ける必要があるかもしれません。より弱い数値はブレイクアウト構造を強化する可能性があり、一方、上昇局面で予想外の結果が出れば、ボラティリティが高まる可能性があります。

GBP/USDは今週、強気相場の推移を維持しました。価格が上昇するにつれ、1.3595と1.3670の潜在的なレジスタンスゾーンに注目が集まります。GBP/USDは金利ガイダンスに敏感なため、金曜日に予定されているイングランド銀行(BOE)のベイリー総裁の講演はテクニカルな反応を引き起こす可能性があります。トレーダーは、これらの水準付近で弱気反転の兆候がないか、特にドルが一時的なサポートに直面するか、英国のインフレに関する発言のトーンが変化するかに注視することをお勧めします。

USD/JPYは依然として値固め局面にあります。まだ衝動的な動きは見られませんが、143.30と143.80のレジスタンスレベルに近づいています。これらのゾーンは判断ポイントとなるでしょう。これらのゾーンにゆっくりと接近し、その後に弱気なエングルフィングやイブニングスターパターンが出現した場合は、ショートポジションのサインとなる可能性があります。しかし、レジスタンスへの移動が衝動的で、米国利回りの上昇を背景としている場合、売り手は忍耐強く待つ方が良いでしょう。

USD/CHFは下落傾向にありますが、0.8330のサポートレベルをわずかに下回りました。上昇に反転する中で、0.8255と0.8280がレジスタンスとなることが予想されます。価格が失速した場合、これらのレベルは弱気相場継続のきっかけとなる可能性があります。しかし、これらのレベルへのインパルスがエントリーの質を決定づけるでしょう。価格が急上昇した場合、フェードアウトのセットアップは優位性を失う可能性があります。

AUD/USDは現在、月間高値付近で推移しています。このペアは、コモディティ需要の増加と米ドルの全般的な軟化に支えられています。市場がこれらの高値で保ち合いを行えば、0.6460ゾーンが新たな強気相場形成の重要な鍵となります。強気派は、このゾーンへのコントロールされた引き戻しと、その後の確証を得てから再び動き出すことを期待するでしょう。

NZD/USDはレンジを上抜けました。もし値固めの動きが止まれば、0.5950が強気な値動きの注目すべき水準となるでしょう。ニュージーランド準備銀行(NZR)による政策金利決定は、週半ばにボラティリティを高める可能性があります。トレーダーは発表を前に、特にNZD/USDが値固めの動きをせずにレジスタンスラインまで積極的に上昇した場合は、慎重になる必要があります。

USD/CADは1.3920のレジスタンスゾーンをわずかに下回りました。今後、このペアが上昇に転じた場合、1.3810が弱気相場の好機となる可能性が高いでしょう。カナダドルは依然として原油価格の動向に敏感であるため、原油価格の動向がこのペアの方向性にさらなる影響を与える可能性があります。

コモディティ市場では、原油(USOil)が60.20ゾーンから衝動的に上昇しました。現在の構造は、価格が64.534レベルを上抜ければ、更なる上昇が可能であることを示唆しています。明確な衝動的なブレイクアウトはトレンドを強化させるでしょう。しかし、現段階で保ち合いの兆候が見られれば、力強さよりもむしろ疲弊を示唆している可能性があります。価格がレジスタンスラインを下回って失速し始めれば、より深刻な反落の可能性が高まります。

金は今週、これまで監視してきた3220ドル水準を無視して上昇しました。現在、トレーダーは3400ドルのレジスタンスゾーンに注目しています。価格がこの水準に達して反落すれば、3305ドル付近が強気派にとって新たな足掛かりとなる可能性があります。この水準を再び試すには、特に金曜日のインフレ指標を受けて、明確な強気相場を示す必要があります。

S&P 500は回復を続け、5740ゾーンから上昇しています。価格が再び下落した場合、5690が新たな強気相場形成の鍵となるでしょう。もし上昇が続けば、次の目標は6100となる可能性があります。しかしながら、国債利回りの上昇と政策金利の変動により、上昇を維持するのは困難になる可能性があります。トレーダーは状況に適応し続ける必要があります。

最後に、ビットコインは高値圏を維持しています。価格がさらに上昇した場合、113,500と123,000のゾーンが抵抗線として重要になります。機関投資家の需要とリスクオン志向は依然として作用していますが、暗号資産市場の過熱ぶりを考えると、確証がないまま高値更新を狙うのはリスクが高いかもしれません。

今週は更なる明確化が見られるでしょう。米国のGDPとインフレ率のデータ、そしてRBNZとBOEの両中央銀行からの発表は、新たなボラティリティを誘発する可能性があります。大半の資産のストラクチャーは技術的には健全な状態を維持していますが、マクロ的な逆風は依然として活発です。トレーダーは、統合ゾーンを慎重に扱い、主要エリアで明確な価格変動が試されるまでは、方向性の確信を抱かないようにするのが賢明でしょう。

今週の主要イベント

5月28日(水)は、今週最初の本格的なイベントとなる。ニュージーランド準備銀行(RBNZ)は、政策金利を3.50%から3.25%に引き下げると予想されている。NZD/USDが週初めの高値0.60238をまだ突破していない限り、この発表はリトレースメントを引き起こす可能性がある。しかし、このブレイクアウトが確認されれば、RBNZのハト派的な姿勢が次の下落局面を加速させる可能性がある。いずれにせよ、トレーダーは明確な反応を注意深く見極めてから、参入に踏み切ろうとしている。

5月29日(木)は、米国のGDP速報値に注目が集まります。市場予想では前四半期と同じ-0.3%とされています。市場にとってサプライズとなることはないでしょうが、特に消費者支出と企業投資といった内外のデータが、金曜日のインフレ率発表の基調を決定づける可能性があります。トレーダーは慎重な姿勢を維持し、価格が数値を消化してから、大きな方向性を示す投資を行う可能性が高いでしょう。

5月30日(金)は重要な日です。イングランド銀行総裁アンドリュー・ベイリー氏が早朝に講演を行います。GBP/USDは1.3595~1.3670付近のレジスタンスラインを試す状況で、ベイリー氏の発言内容がブレイクアウトの成否を左右する可能性があります。タカ派寄りの発言であればポンドは上昇する可能性があり、ハト派寄りや慎重な発言であればレンジ内に押し下げられる可能性があります。

その後、米国コアPCE価格指数が発表されます。予想は0.00%から0.10%に上昇しており、この数値はインフレの硬直性に対する懸念を再燃させる可能性があります。この数値が予想を上回った場合、米国債利回りは再び上昇し、それに伴ってドルも上昇する可能性があります。株式、特に成長株は週末にかけて上昇を維持するのに苦労する可能性があります。

最後に、中国の製造業PMIは取引終盤に低下し、予想は49.5と前回の49.0をわずかに上回りました。50.0の拡大ラインを依然として下回っているため、この指標が期待を下回った場合、センチメントに重しとなる可能性があります。AUDとNZDに注目しているトレーダーは、中国の需要減速の兆候に特に注意を払う必要があります。

今週はゆっくりと始まり、プレッシャーの中で終わるでしょう。トレーダーにとっては忍耐が鍵となるでしょう。最高のチャンスは、データ発表の多い金曜日の混乱が収まった後、遅くに訪れるかもしれません。

VT Markets のライブ アカウントを作成し、今すぐ取引を開始しましょう。

フランソワ・ヴィルロワ・ド・ガルローは、ユーロ圏の政策正常化がまだ進行中である可能性があると示しました。

トレーディングを始めましょう – ここをクリックしてVT Markets口座を開設

アメリカン・イーグル・アウトフィッターズは、第一四半期の収益をまもなく発表する予定です;マクロトレンドが結果に影響を与えるでしょうか。

トレーディングを始めましょう – ここをクリックしてVT Markets口座を開設

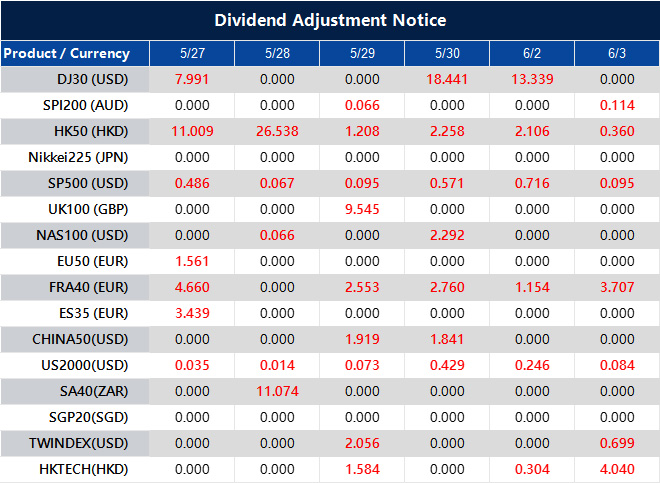

Dividend Adjustment Notice – May 27 ,2025

Dear Client,

Please note that the dividends of the following products will be adjusted accordingly. Index dividends will be executed separately through a balance statement directly to your trading account, and the comment will be in the following format “Div & Product Name & Net Volume”.

Please refer to the table below for more details:

The above data is for reference only, please refer to the MT4/MT5 software for specific data.

If you’d like more information, please don’t hesitate to contact [email protected].