トレーディングを始めましょう – ここをクリックしてVT Markets口座を開設

ビットコインは重要な水準を上回って安定していますが、好調な経済信号と不確実性の中で強気の勢いが減少しています。

トレーダーはGBPUSDがサポートの上での固まる動きを注視し、経済データの発表に影響されたブレイクアウトを予測しています。

市場動向と予測

トレーダーは、経済データや迫る関税期限に注意を払うことが予想されており、延期されなければ市場の混乱を引き起こす可能性があります。1時間足チャートでは、1.3368のサポートと1.3480のレジスタンスの間に潜在的なレンジがあります。このレンジを上抜けると、買い手は1.36レベルへのラリーを目指す可能性があり、一方で売り手は1.32レベルへの下落を狙うかもしれません。 相反する経済信号を考慮すると、GBPUSDは当面は抑制されると考えています。最近の米国のインフレ率は3.3%で予想よりも冷却されたものの、ドル安の持続的なきっかけにはなりませんでした。これは、9月までに連邦準備制度の利下げの可能性が60%以上と見込まれるデリバティブ市場がすでにハト派的なシフトに位置づけられているという見解を強化するものです。 ペアの反対側では、英国の状況も同様に複雑です。サービスインフレが5.9%で高止まりしている一方、失業率が4.3%に上昇したことで中央銀行は政策緩和を開始する余地が生まれました。したがって、市場は8月までの利下げの高い確率を正しく織り込んでおり、ポンドの強さには上限を設けています。取引戦略と市場展望

今後数週間で、私たちは established 1.3368 から 1.3480 のレンジ内でボラティリティを売ることを考えています。ストラングル売りのようなオプション戦略を使用することで、両国の相反する経済データを市場が消化するまでプレミアムを集めることができます。このアプローチは、より明確な政策の道筋が現れるまでの間、予想される横ばいの価格動向から利益を得ることができます。 1.36ハンドルに向けた潜在的な上抜けには、イングランド銀行の利下げサイクルの重要な遅延を必要とするでしょう。今後の英国の賃金やインフレデータが予想以上に熱い結果になった場合、私たちはその上向きの動きを捉えるためにコールオプションを購入する方向にシフトします。これは、米国に対する英国の金利優位性が現在予想よりも長く続くことを示唆するでしょう。 対照的に、重要な支持レベルを下回る下落は特に、英国が8月に利下げを行い、米国がそのままの状態であれば明確な可能性です。歴史的に、こうした金融政策の差異は、最初に緩和を行う国の通貨に下落圧力をかけます。そのシナリオでは、1.32ハンドルに向けた動きを狙うプットオプションの購入を好むことになるでしょう。 トレーダーはまた、米国と中国の貿易緊張の高まりにも注意を払う必要があります。北京がワシントンの新しい関税に対して大きな報復を行う場合、世界的に安全資産への逃避が引き起こされる可能性があります。これにより、米ドルに利益がもたらされると同時に、国内データに関係なく通貨ペアがそのサポートレベルを突破する可能性が急速に生じます。トレーディングを始めましょう – ここをクリックしてVT Markets口座を開設

欧州株は関与に対して慎重な姿勢を示し、米国とEUの貿易交渉に注目が集まっていますでした。

貿易緊張の高まり

EUは米国製品に対して、約€720億の報復関税を準備しています。これには、航空機に対する€110億、機械に対する€94億、自動車に対する€80億、アルコールに対する€12億が含まれています。双方は8月1日に再度協議を行う予定です。貿易緊張の高まりは、地域の株式パフォーマンスに悪影響を及ぼす可能性があります。 今週後半、ECBの政策決定が予想されていますが、中央銀行は夏の間にその休止モードを維持する可能性が高いです。したがって、ECBの会議は貿易交渉に比べて小さなイベントになると予想されています。 Lowの分析に基づくと、ヨーロッパ市場の主なリスクは米国とEUの貿易協議の破綻であると見られています。デリバティブトレーダーは、特に8月1日の期限が近づくにつれて、ボラティリティの増加と潜在的な下落に備えてポジションを取るべきです。市場の現在の優柔不断さは、明確な方向性が現れる前にこれらのポジションを構築する機会を提供しています。 私たちは、DAXやCAC 40などの主要な欧州指数に対してプットオプションを購入することが賢明な戦略であると考えています。ユーロSTOXXボラティリティインデックス(VSTOXX)が最近14という比較的穏やかな水準にあるため、オプションの価格はまだピークの恐怖を反映していません。これは、論争の多い交渉期間に向けて、保護を購入することが比較的安価であることを意味します。貿易紛争が株式に与える影響

歴史は、貿易紛争が地域の株式に大きな影響を及ぼす可能性があることを示しています。2018年の貿易戦争のピーク時には、輸出重視のドイツDAXが関税の脅威が現実となるにつれて、6ヶ月で18%以上下落しました。現在の協議が合意を生まなかった場合、同様の急激で否定的な反応が見られるかもしれません。 広範な指数を超えて、トレーダーは提案された報復関税の対象となる特定のセクターにも目を向けるべきです。EUの応答リストには自動車、機械、航空機が含まれているため、これらの業界内の主要企業に対してプットを購入することは、リスクヘッジのためのターゲットを絞った方法です。Stellantis株の最近の急落は、影響を受けた企業にとって感情がどれほど迅速に悪化するかを既に示しています。 欧州中央銀行からの期待される不作為は、私たちの見通しを大幅に簡素化します。金融政策は夏の間休止状態であると考えられるため、市場の物語は金利に関する憶測によって曇らされることはありません。これにより、貿易交渉にすべての焦点が当たり、今後数週間の市場動向にとって最も重要な要因となります。 要点 – ヨーロッパ市場は米国とEUの貿易協議に注目している。 – ECBは夏の間、政策決定を休止する可能性が高い。 – 貿易紛争は地域の株式に重大な影響を及ぼす可能性がある。トレーディングを始めましょう – ここをクリックしてVT Markets口座を開設

円の反発は短命だった、政治的リスクが迫るためでした。

要点

- 日本円は選挙後に一時的に高騰するが、MUFGはその上昇が長続きしない可能性があると警告している

- 与党連合が参議院の過半数を失う;岸田首相は辞任しないと誓う

- 政治的不確実性が日米貿易の進展に重くのしかかる

日本円は日曜日の参議院選挙後に慎重な上昇を見せたが、アナリストはその持続性に懐疑的であった。月曜日の終値でUSD/JPYペアは0.5%下落し147.88に達し、政治的なニュースを背景に147.69近くの日内安値を一時的に試した。

書面上では、岸田首相が与党連合が< Натральный механизм >でも権力を持ち続けることに市場は歓迎しているが、その調子は祝賀とは程遠かった。

Uncertaintyの中でのBoJの姿勢

日本銀行は利上げに対して慎重であり、その姿勢を維持する理由がさらに増えた。高まる政治的リスクは政策の安定性を重視する傾向があり、貿易緊張の影が迫っている中で、ボジは引き締めよりも継続性に寄り添うかもしれない。

これは、日本円の見通しに柔らかさを加え、特にドルが相対的にタカ派的なFRB政策によって基本的にサポートされていることを考慮すると特に顕著であった。

技術分析

USDJPYは引き続き重い売り圧力の中にあり、148.00のマークを下回り、高値と安値が連続で低下している。MACDヒストグラムはしっかりとマイナスで拡大しており、シグナルラインとMACDラインは乖離している—持続的な下向きの勢いを示唆している。価格も30-MAを明確に下回っており、日内の弱気の構造を強化している。

最近の動きは、先週のボジ政策担当者からのコメントが混合の中で、トレーダーの間で慎重さが高まっていることを受けてのものであり、総裁の上田氏は「超緩和政策からの出口は徐々に進む」と示唆した。

一方、強い米ドルがUSDJPYを浮上させられなかったことは、日本円の避難需要が再浮上している可能性を示唆している。147.69を下回れば、次の心理的レベルである147.50に目が向くことになるだろう。

トレーディングを始めましょう – ここをクリックしてVT Markets口座を開設

1年後のインフレ期待が2.5%に低下する一方、企業は利益の減少にもかかわらず慎重に楽観的でした。

ECBの立場に対する市場の反応

これらの調査結果は、ECBの現在の立場を変更することはないと予想されています。市場は年末までに最後の利下げを予想し続けています。 デラモッタによって強調された調査に基づいて、より慎重な欧州中央銀行の姿勢を整える必要があります。1年先のインフレ期待の低下は、重要なハト派的シグナルです。しかし、ユーロスタットからの最新のフラッシュ推定で、見出しインフレが6月に2.5%に上昇したことが示されているため、政策立案者にとってはデータが対立しています。 私たちは、この環境が短期金利と長期金利のデリバティブを使用したイールドカーブスティープナー取引に好都合であると考えています。市場はすでに追加の利下げの高い確率を織り込んでいるものの、前述の利益の悪化は中央銀行により積極的な行動を強いる可能性があります。歴史的に見ても、中央銀行は経済が減速すると、緩和サイクルが始まった後に当初予想以上に利下げを行うことがよくあります。ECBの動きを踏まえた通貨戦略

中央銀行が夏の間にさらなる情報収集を計画していることを考えると、即時のボラティリティは低下する期間が予想されます。これは、主要な政策の変更が9月前に起こる可能性が低いため、プレミアムを得るために短期のオプションを売ることが賢明な戦略であることを示唆しています。しかし、次の重要なインフレ報告書と政策会議が近づくにつれてボラティリティが上昇する準備をする必要があります。 企業の利益に対する圧力と米国との貿易緊張の明示的な言及は、私たちの通貨デリバティブポジションを導くべきです。これらの要因に加えて、ECBの利下げが連邦準備制度理事会のそれを上回る可能性があるため、ユーロに対する弱気の見通しが生じます。EUR/USDのプットを購入するか、今年初めに見られた1.05レベルへの潜在的な下落から利益を得るために他の弱気構造を確立することを検討します。トレーディングを始めましょう – ここをクリックしてVT Markets口座を開設

GC先物価格は静止したままであり、短期取引戦略は重要なレベルと市場構造に焦点を当てていました。

テクニカル分析の洞察

強気の取引は、$3,354.2を下回った後に再び上昇する必要があり、部分的な利益目標は$3,359.8から$3,386.7です。ボリュームプロファイルのようなテクニカル分析ツールを通じて、tradeCompassは潜在的な反転ポイントの特定を支援し、エントリーおよびエグジット戦略の精緻化を図っています。これらの洞察は、市場状況の理解と情報に基づいた意思決定に役立ちます。 リスク管理は重要で、各セッションにつき各方向1取引のみとし、部分的な利益目標に到達した後のストップ調整が求められます。TradeCompassは意思決定支援ツールとして機能し、トレーダーが重要なレベルの周辺で進む道をガイドしますが、予測や金融アドバイスは提供しません。 この分析に基づき、金の最近の横ばいの動きを弱さとしてではなく、重要なラリーの後の整理段階として解釈すべきです。市場は一息ついており、デリバティブトレーダーはトレンドフォローからレンジトレーディング戦略にシフトする必要があります。この休止は、俊敏なトレーダーが明確なレベルに焦点を当てることで機会を見つけるところです。 長期的な強気ケースは、強いファンダメンタル需要に支えられており、持続的な中央銀行の購入がその一例として挙げられます。たとえば、世界金委員会は、中央銀行が2022年と2023年に連続して1,000トン以上の金を準備したと報告しており、この傾向は市場に堅固な基盤を提供します。このため、Levitanによって特定されたサポートレベルは特に重要であり、機関がそれらを防衛する可能性が高いです。オプション取引戦略

オプショントレーダーにとって、この整理環境はプレミアムを売ることが賢明な戦略であることを示唆しています。金が予測可能なレンジ内で取引されるため、暗黙のボラティリティはしばしば低下し、アイアンコンドルやストラングルを売るなどの戦略が魅力的になります。私たちは、$3,387.5の抵抗レベルの上にコールオプションを売り、$3,354.2のサポートレベルの下にプットオプションを売って、主要なブレイクアウトの欠如からプレミアムを集める取引を構築できます。 先物取引を行う人々にとって、暴走ラリーを捕まえようとする希望を捨て、指定された境界での反応を利用することに焦点を合わせなければなりません。私たちは、価格が$3,387.5に向かって押し上げられ、失敗するのを注視する予定です。これは、ショートエントリーの明確なトリガーを提供します。重要なのは、大きな下落を狙うのではなく、事前に定めたターゲットで利益を確定することです。 歴史的に、金は主要な価格急騰の後、しばしば長期にわたる整理期間に入ることがありました。たとえば、2011年のピーク後の期間がその一例です。その際、市場は数ヶ月間横ばいで推移し、ブレイクアウトトレーダーをイライラさせましたが、レンジのエッジでプレイする者には報いがありました。私たちは今後数週間のための地図として提供されたレベルを使用し、同様のシナリオに備えなければなりません。 弱気プランがより即時的に見える一方で、強気のセットアップを無視してはなりません。売り手が価格を$3,354.2を下回ることに成功し、買い手がすぐに介入してそのレベルを取り戻すことができれば、それは低価格の強い拒否を示しています。これが、再び価格がレンジを上に戻るときに利益を確保するために部分的な利益確定手法を利用しながらロングポジションを開始するサインとなるでしょう。トレーディングを始めましょう – ここをクリックしてVT Markets口座を開設

スイスの視覚預金が4753億スイスフランに上昇し、金融機関がマイナス金利を回避していました。

金利引き下げに対する市場の反応

我々は最近の視認預金の増加を、金融機関が中央銀行の最近の金利引き下げに対する直接的な反応と見ています。この動きはシステムに余剰資金があることを示し、短期金利をマイナス領域へ押し下げる政策の成功を確認しています。この流動性の状況は、今後数週間の市場に明確なトーンを設定しています。 金利デリバティブを取引している人々にとって、このデータはスイスの金利が低いままであるという見方を強化しています。SARON先物はすでに残りの年のためにマイナス金利環境を織り込んでおり、一部の市場参加者は12月までのさらなる引き下げを予想しています。我々は、スイスフラン金利先物を売却するなど、安定または低下する短期金利から利益を得る戦略が適切であると考えています。 この金融政策の姿勢はスイスフランに圧力をかける可能性があります。歴史的に、金利引き下げの期間はフランを弱くする傾向があり、これは2024年6月の金利引き下げ後にEUR/CHFクロスが0.95から0.98を超えるまで上昇した際に見られました。したがって、USD/CHFまたはEUR/CHFの為替レートが上昇することを賭けるためにオプションを使用することを検討すべきです。スイス株式への影響

低金利環境はスイス株式を支えるはずです。より安価な借入コストは企業の収益を押し上げ、現在はマイナスリターンを生じている現金を保有するよりも株式を魅力的にします。スイス市場指数は前回の政策緩和からすでに6%近く上昇しており、インデックスのアウト・オブ・ザ・マネー・プットオプションを売却することはプレミアムを集めるための実行可能な戦略だと感じています。トレーディングを始めましょう – ここをクリックしてVT Markets口座を開設

金の上昇トレンドは維持されており、インフレーションの数字が金利期待と市場の動向に影響を与えていますでした。

テクニカル分析

日足チャートでは、金は重要な上昇トレンドラインから反発し、買い手は3438のレジスタンスに向けた上昇を狙っています。一方、売り手はトレンドラインを下回るブレイクを狙い、3120レベルに接近しています。4時間足チャートでは、3377の周辺に小さな抵抗が見られ、売り手は主なトレンドラインを下回る価格下落を予想し、買い手は3438レベルへの上昇を目指しています。 1時間足チャートでは、小さな上昇トレンドラインが強気のモメンタムを支えています。買い手はこのトレンドラインを守り、小さな抵抗を越えるブレイクを狙います。一方、売り手はこのラインを下回る価格下落を狙い、主なトレンドラインのブレイクアウトを目指します。 今後のイベントには、パウエル米国連邦準備制度理事会議長のスピーチ、米国の失業保険申請件数、フラッシュ米国PMIなどが含まれており、これらは金価格に影響を与える可能性があります。最近のデータと戦略

最近の米国消費者物価指数データは、年率3.3%と予想よりも低く、慎重な強気を示すシグナルと見なされます。デリバティブトレーダーは、価格上昇に賭けつつ下方リスクを定義するようなコールスプレッドを購入する戦略で応じることができるでしょう。CME FedWatchツールによる市場価格は、9月までに金利引き下げの確率が65%以上であることを示しており、これがこの上昇バイアスを強化しています。 関税の見通しには、金の上昇の可能性を維持するもう一つの理由があります。歴史的には、2018-2019年の貿易争議の際に、金はグローバルな不確実性が高まる中で20%以上の上昇を見せており、現在の状況に対する明確な前例を示しています。これは、地政学的懸念が価格の底を提供するため、アウト・オブ・ザ・マネーのプットオプションを売ることがプレミアムを集める有効な戦略であることを示唆しています。 私たちの視点から見ると、主要な上昇トレンドラインはあらゆる戦略における重要なラインであり、トレンドラインの下に安全にショートストライクを配置したブル・プット・スプレッドは、強気な見解を維持しながら収入を生み出す魅力的な方法です。その価格がその重要なレベルを下回った場合、私たちの信号は強気の取引を終了し、3120サポートゾーンへの下落を狙うプットの購入を検討することになります。 パウエルからの今後のコメントや最新の失業保険申請件数は、短期的な価格変動を引き起こす可能性が高いです。初回の申請件数が最近10ヶ月の高水準に達しており、さらなる労働市場の弱さの兆候は、3377の小さな抵抗を上回る上昇を引き起こす可能性があります。トレーダーは、リスクを抑えた資本でのブレイクアウトを狙うために、短期のコールオプションを購入することでこの位置を取ることができるでしょう。トレーディングを始めましょう – ここをクリックしてVT Markets口座を開設

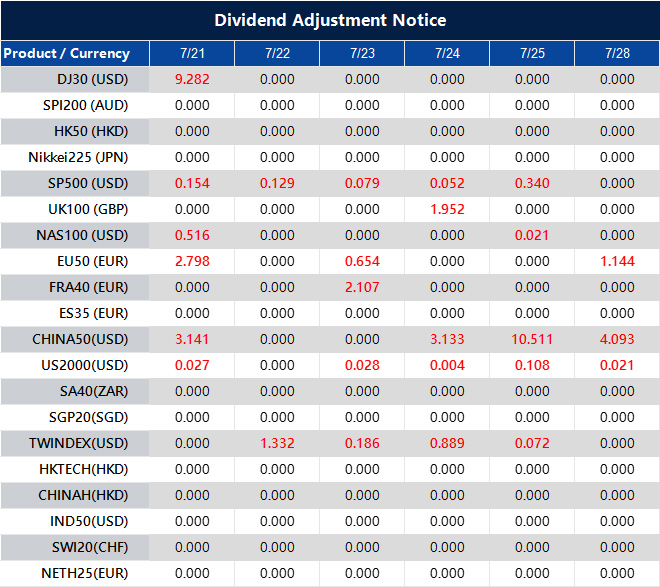

Dividend Adjustment Notice – Jul 21 ,2025

Dear Client,

Please note that the dividends of the following products will be adjusted accordingly. Index dividends will be executed separately through a balance statement directly to your trading account, and the comment will be in the following format “Div & Product Name & Net Volume”.

Please refer to the table below for more details:

The above data is for reference only, please refer to the MT4/MT5 software for specific data.

If you’d like more information, please don’t hesitate to contact [email protected].

中国中央銀行は貸出金利を据え置き、経済状況を慎重に見守りながら財政支援を優先しました

経済の減速と関税の影響

今後の懸念には、経済の減速と米国の関税が中国の輸出に与える潜在的な影響が含まれ、これが財政政策に圧力をかけるかもしれません。人民銀行(PBOC)による利下げは、インフレ率の低下に対応する形でのみ発生する可能性が高く、今後の金利の決定には慎重な検討が必要となるでしょう。 ローンプライムレートを維持するという決定を受け、私たちは直近の道筋はレンジバウンドの取引と低いボラティリティになると考えています。これは、中国元に関連する短期オプションの売り戦略が利益をもたらす可能性があることを示唆しています。たとえば、オフショア元(USD/CNH)の1か月のインプライド・ボラティリティは、最近数年ぶりの低水準で推移しており、この近い将来の安定性に対する見方を強化しています。 市場の焦点は、今後は金融政策から経済を支えるための財政刺激策に移ると予想しています。これは、トレーダーが中央銀行のコミュニケーションよりも政府の支出発表をより注意深く監視すべきことを意味しています。5月の工業生産の成長率が5.6%に減速し、予想を下回った最近のデータは、製造業セクターへの政府の支援がより可能性が高いことを示唆しています。持続的なデフレの脅威

今後の利下げの最大の要因は持続的なデフレの脅威であり、これは国内需要の弱含みを示すものです。中国の消費者物価指数(CPI)は、前年同期比でわずか0.3%上昇したに過ぎず、デフレ圧力が消えたわけではないことが浮き彫りになっています。そのため、今後のインフレデータの発表前にボラティリティが増加する可能性に備えてポジションを取っています。弱い数字が政策の逆転を強いる可能性があります。 2015年の経済減速時の緩和サイクルを見ると、利下げは歴史的に元安と国内株式市場の一時的な上昇をもたらしました。したがって、私たちは今後の利下げから利益を得るオプションを使用して、通貨に対する長期的な弱気戦略を慎重に検討しています。しかし、結果として得られる株式市場の強さは、特に米国との間で全球貿易条件が明確に改善しない限り、上限があるかもしれません。トレーディングを始めましょう – ここをクリックしてVT Markets口座を開設