米国の雇用増加エンジンは厳しい局面を迎えており、市場はすでにFRBが金融引き締めに一段と踏み込むとの見方を強めている。

8月の非農業部門雇用者数はわずか2万2000人増にとどまり、7月の7万9000人増から大幅に減少しました。失業率は4.3%に上昇し、ここ数年で最高水準を記録しました。これは特に驚くべきことではありません。

これに先立ち、9月3日のJOLTSレポートでは、求人数が718万人に減少し、2024年後半以来の最低水準となり、すでに問題が指摘されていました。兆候は以前からありましたが、今、それが裏付けられました。

製造業と貿易の縮小、そして労働需要全体の冷え込みにより、FRBは追い詰められており、市場は迅速に反応した。

CME FedWatchツールによると、9月17日の会合で利下げが行われる確率は100%です。これは織り込み済みです。変化したのは、市場がFRBの利下げ幅をどの程度予想しているかです。10月の追加利下げの確率は79.5%、12月の確率も73.3%と上昇しています。

これは劇的な変化です。ほんの数週間前までは、ほとんどの投資家はFRBが今年中に金融緩和を行うかどうかについて依然として議論していました。しかし今、状況は一変しました。トレーダーはもはや追加利下げが行われるかどうかではなく、どの程度の利下げが行われるのかを問うているのです。

その多くはジャクソンホールでのパウエル議長の発言に関係している。FRB議長は雇用について単に言及しただけでなく、それを最優先事項として位置づけた。2年間インフレを厳しく批判した後、リスクが労働市場側にシフトしていることを認めたのだ。

ウォーラー総裁もその緊急性に同調し、利下げは直ちに開始すべきだと明言した。インフレ率が依然として3%を上回っているとはいえ、FRBは雇用市場の弱体化をより差し迫ったリスクと見ていることは明らかだ。

そのため、9月のFOMCは金利動向だけでなく、ドットプロットの動向も注目される。6月の時点では、FRBは2025年に2回の利下げを依然として想定していた。しかし、今ではその見通しは時代遅れに感じられる。

今回のNFP発表後、ドットプロットが下方にシフトし、2回ではなく3回の利下げを示唆する可能性があります。政策当局は依然として慎重な姿勢を維持するでしょう。総合インフレ率はまだ確実に低下していませんが、ドットプロットが軟化することで、政策当局は先行きをあまり先取りすることなく、政策運営を行う余地が生まれます。

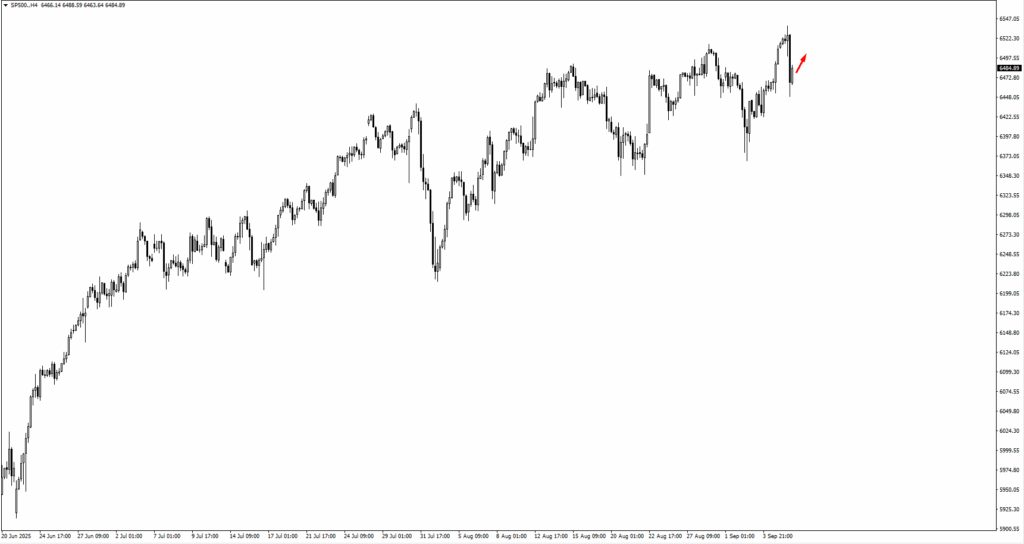

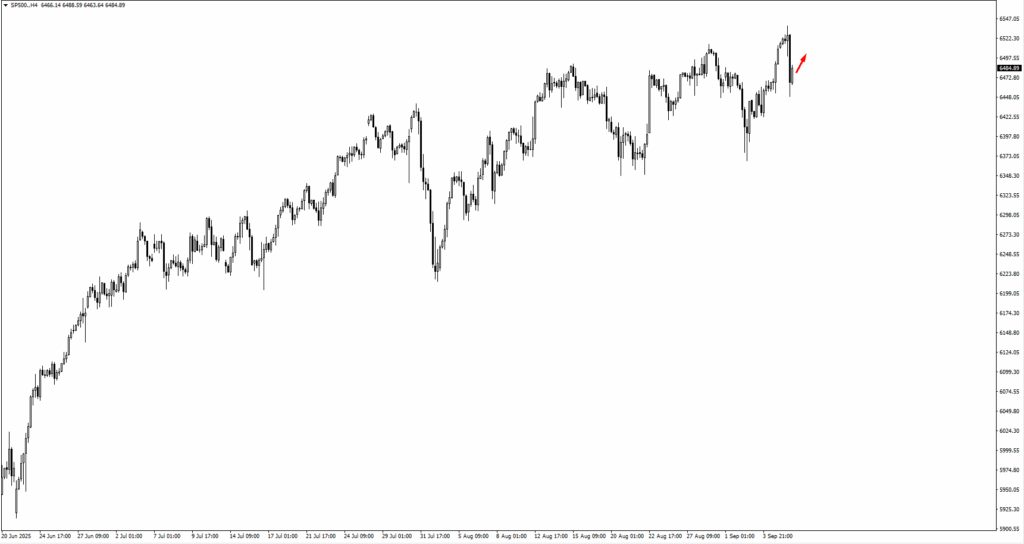

市場の反応はまちまちだ。S&P500は利下げ期待から当初は上昇したものの、すぐに勢いを失い、6,480付近で取引を終えた。

ブレイクアウトの失敗は、投資家が緩和政策を歓迎する一方で、その要因を懸念し始めていることを示している。成長のための利下げは別として、景気減速による利下げは別の話だ。

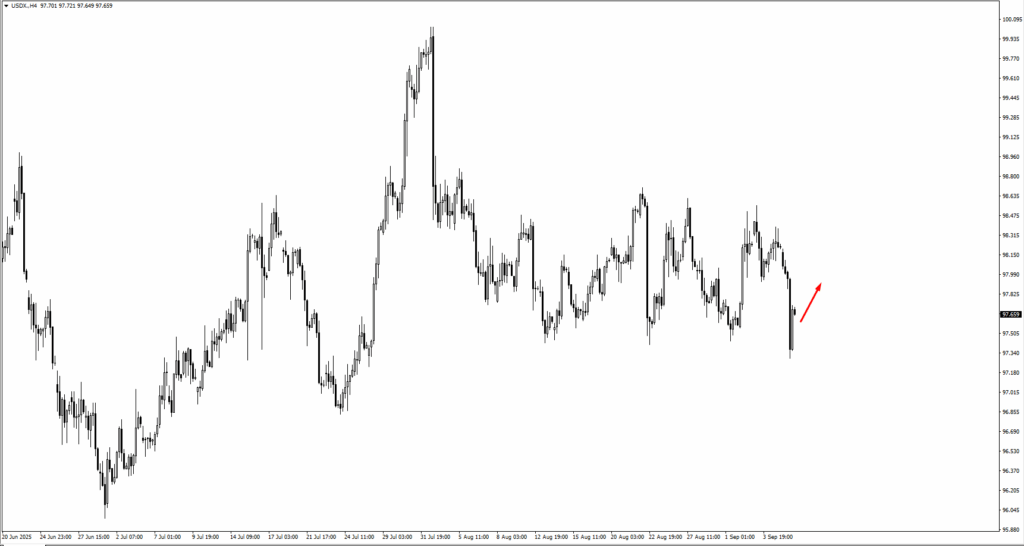

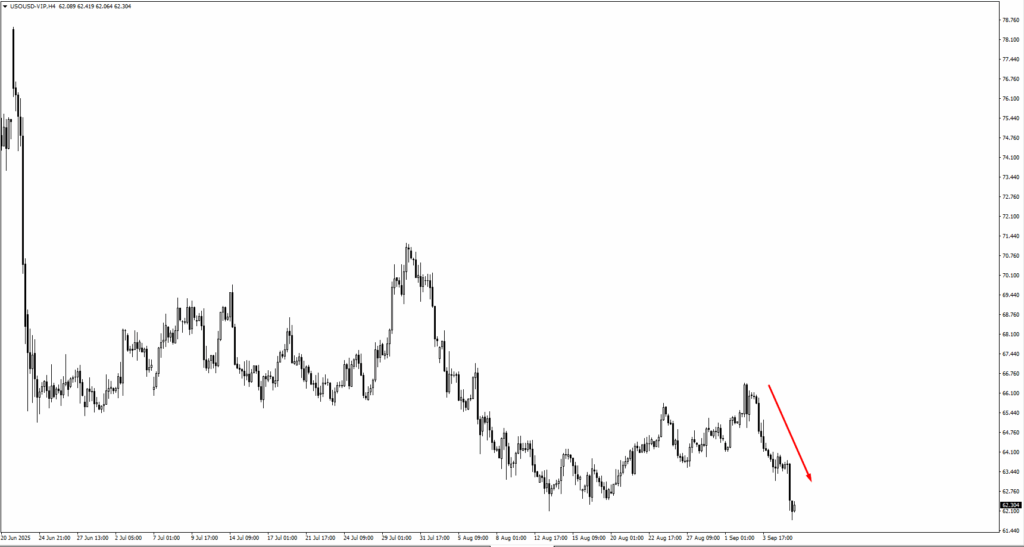

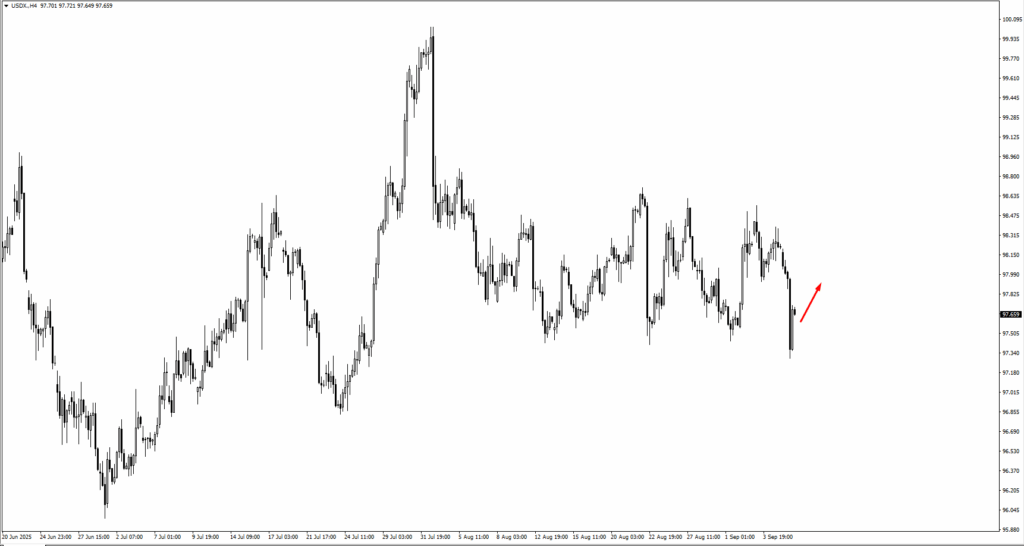

ドルも打撃を受けました。データ発表後、米ドル指数(USDX)は97.40を下回りましたが、その後小幅反発し、97.65付近で取引を続けました。この下落は利回り期待の崩壊を反映していますが、完全な下落ではありません。今のところ、ドルは横ばい状態が続いています。97.30を下回る動きが見られれば、相場はさらに動揺する可能性があります。

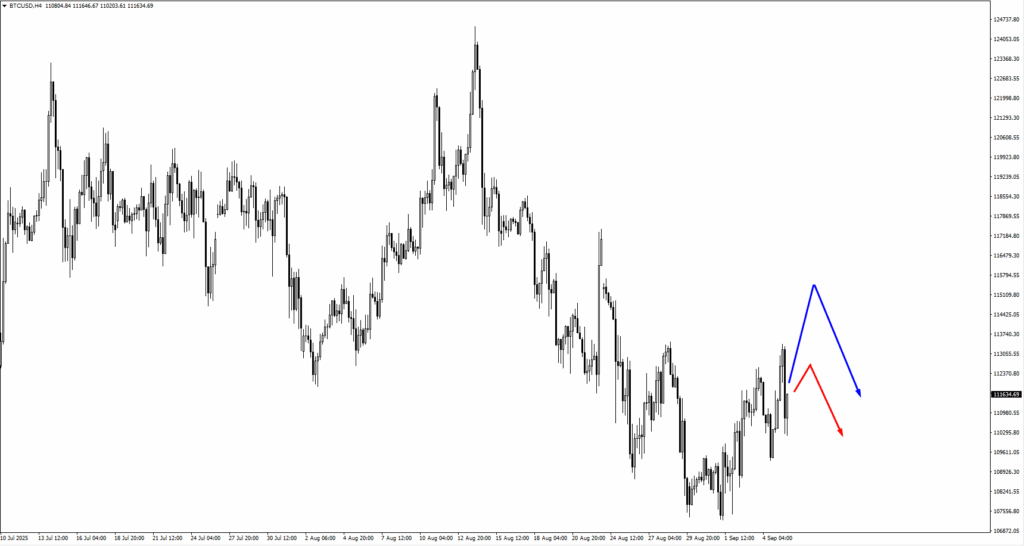

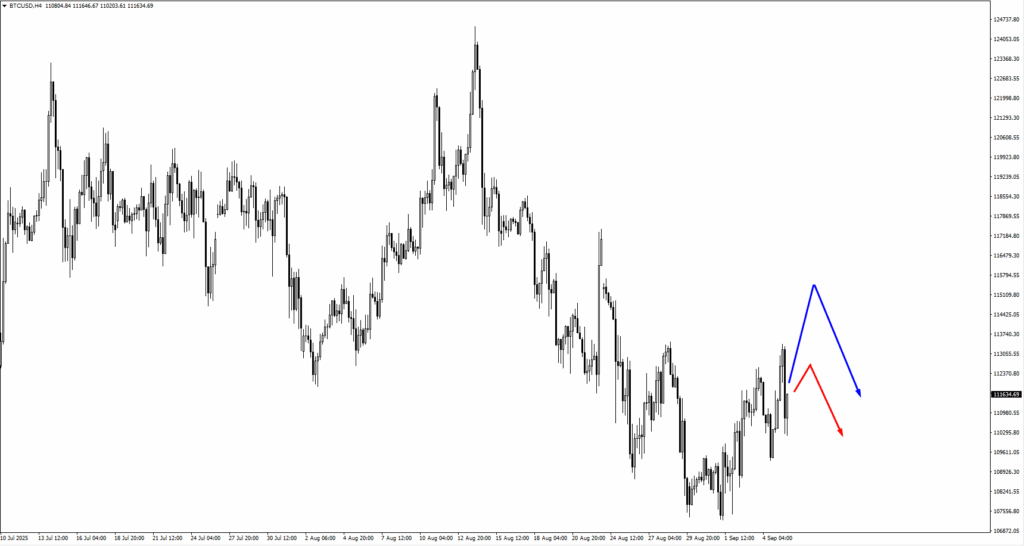

ビットコインは教科書通りのリスク資産のような動きを続けています。NFP発表後、113,000 USDTまで急騰しましたが、上昇を維持できず、110,900 USDT付近で推移しました。

株式市場が不安定な状況にあるため、ビットコインは今のところ109,500~111,500のレンジ内で推移する可能性が高い。センチメントは依然として慎重であり、株式市場からの明確な先導がなければ、暗号資産は横ばいの推移を続ける可能性がある。

今後、真の転換点となるのは、11日に発表される9月の消費者物価指数(CPI)と17日のFOMC(連邦公開市場委員会)の決定でしょう。インフレ率が3%を下回れば、10月と12月の利下げに対する市場の確信度は高まると予想されます。

特にコア構成銘柄における物価上昇圧力が依然として強ければ、FRBは12月前に政策を一時停止せざるを得なくなり、代わりに2026年初頭にさらなる金融緩和を行う可能性を残すことになるかもしれない。

それまでは、市場は2つの見方、すなわちFRBが着陸の舵取りをできるという楽観論と、滑走路が短くなっていることへの懸念の高まりの間で板挟みになっている。

今週の主な動き

先週は、市場が米国の最新の労働市場の予想を下回ったことを吸収し、今後の主要なマクロ要因に備えたため、反応的な価格変動の波がFX、コモディティ、指数に波及した。

米ドル指数はNFP発表後、予想通りの動きを見せ、97.409を下回った後、下落に転じた。その後、97.35付近まで反発し、高値圏への回復を試みた。現在は97.90をわずかに下回る水準で推移しており、強気派はここでの決定的な終値を期待している。

EURUSDはドル相場の軟化を受けて上昇しました。新たなスイングハイを形成した後、1.1755付近で抵抗に遭遇しました。この水準で抵抗に遭ったことで、今のところ更なる上昇は止まりました。

GBPUSDも方向性バイアスに追随し、新たなスイングハイを記録した後、反転しました。今週に入り下落傾向にあるため、買い手の新たな関心の兆候を探る上で、1.3475レベルが次の重要な価格帯となります。

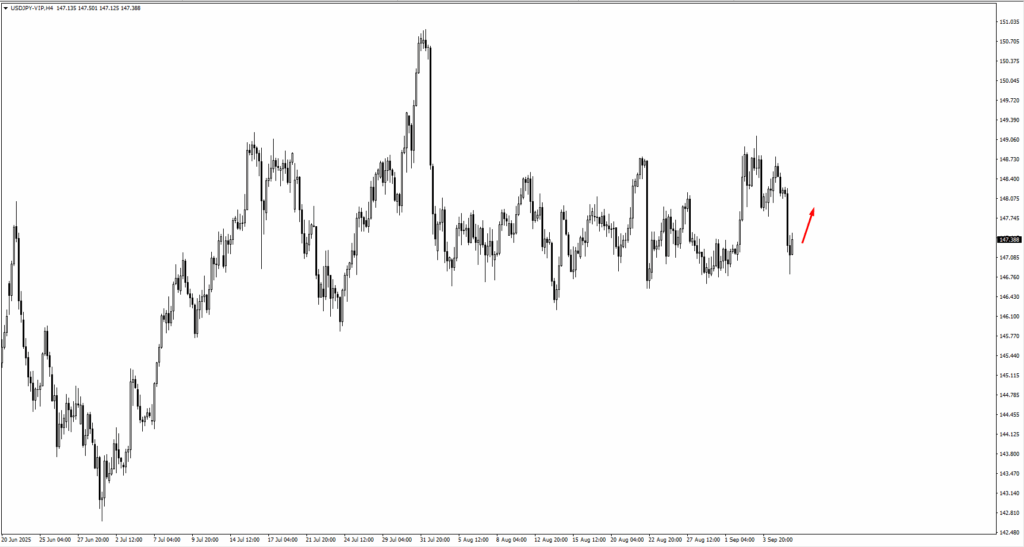

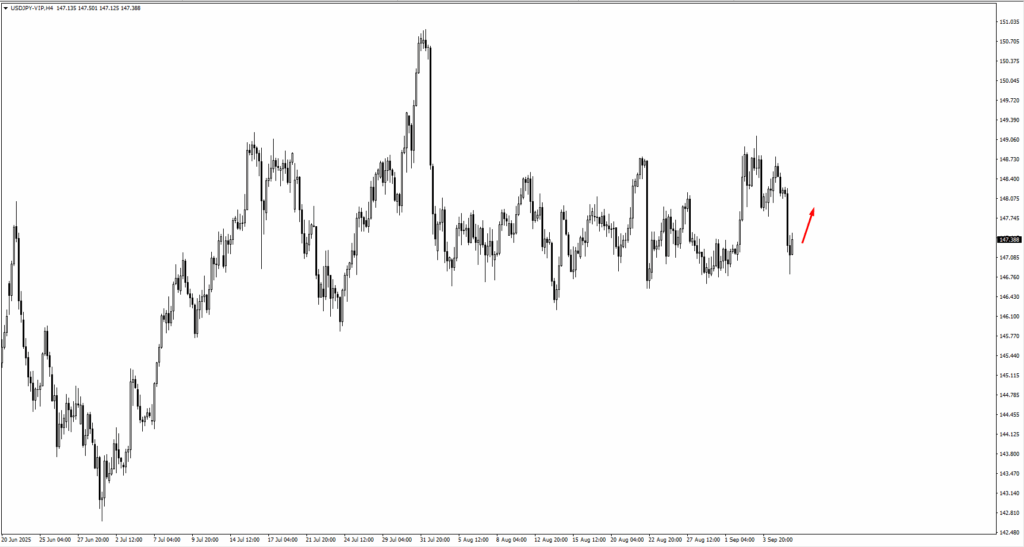

USDJPYは依然として値固め局面にあり、直近の高値148.939を上抜けたところで反落しています。ペアは依然としてレンジ内で推移しているため、買い手にとっての再エントリーポイントとなる148.00に注目が集まっています。

USDCHFはほぼ完璧に戦略通りに推移しました。監視していた0.8090ゾーンから週足高値を付けた後、価格は反転し、0.7960でサポートを見つけました。そこからの反発により、0.8015付近に新たな注目エリアが形成されました。

AUDUSDとNZDUSDはともに下落の勢いを強めました。豪ドルは0.6590のレジスタンスエリアから下落し、現在は0.6515を潜在的なサポートとして狙っています。ニュージーランドドルもこれに追随し、0.5930のゾーンから下落し、0.5850に向けて推移しています。

USDCADはドル安トレンドに逆行し、NFP発表後に上昇し、ローカルレジスタンスをきれいに突破しました。トレーダーは1.3880を上回る展開を注視しています。

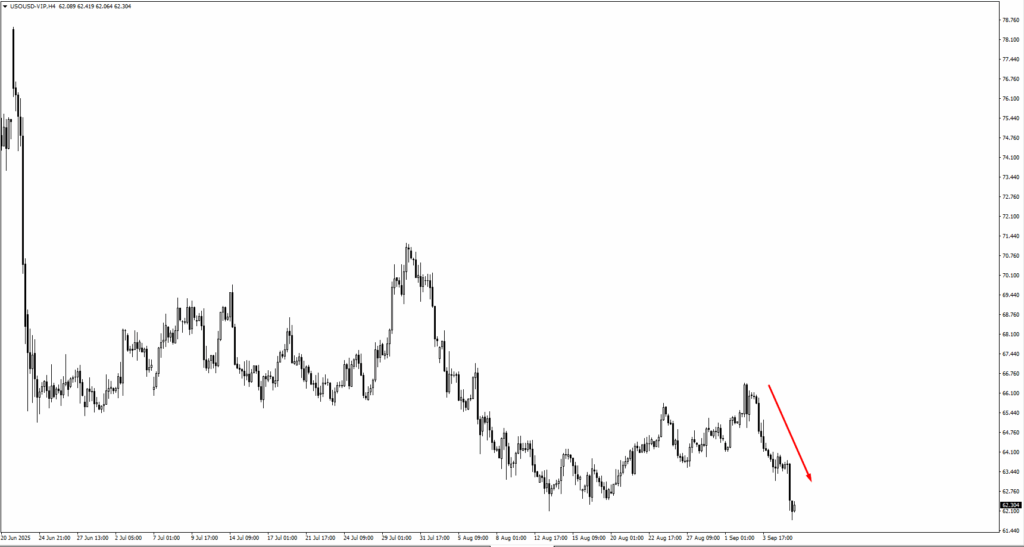

原油価格は先週苦戦し、66.45ゾーンから下落し、現在は61.15に向かって推移している。世界的な経済成長への懸念に加え、需要見通しが弱まっていることから、トレーダーは原油価格が最近の上昇トレンドを維持できるかどうか疑問視し始めている。

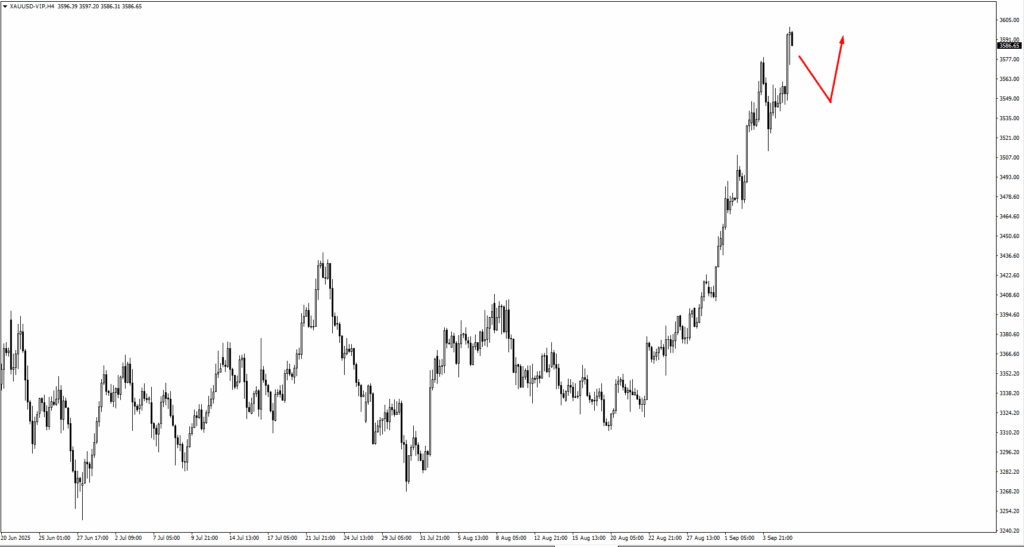

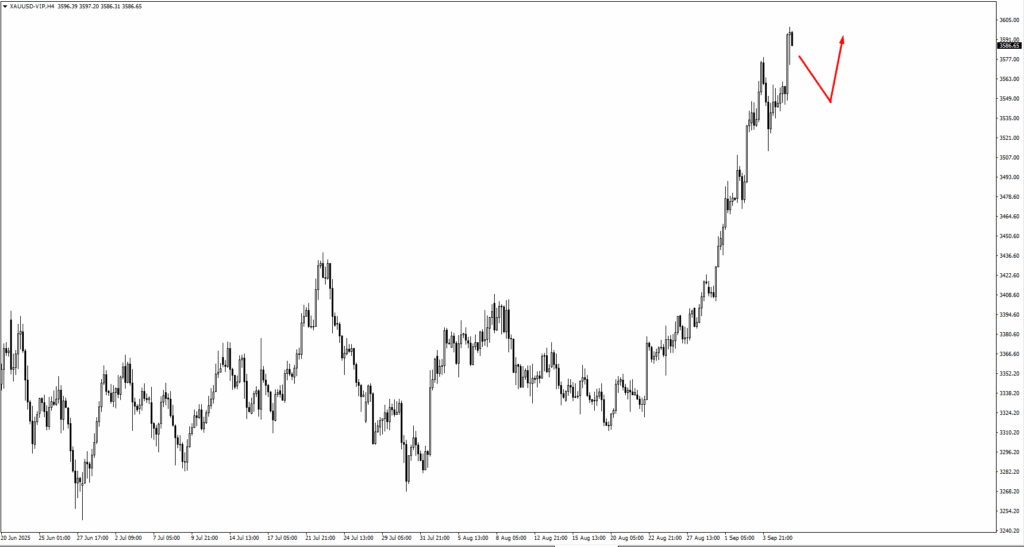

金は様子見だ。NFP発表後の利回り低下に反応した後、現在は値固めの動きを見せている。3530の価格動向が重要となるだろう。そこで強い強気相場が形成すれば、特に消費者物価指数(CPI)が軟調に推移し、ドルが失速すれば、3650への道が開かれる可能性がある。

S&P 500指数は、より広範なリスク志向を反映しました。指数は新たなスイングハイを記録しましたが、それを維持できず、反落して6,500を下回って引けました。この水準を再び試すかどうかが、強気派にとっての判断基準となるでしょう。

ビットコインは安全資産というよりは、センチメントのバロメーターとしての動きを続けている。114,400ドルゾーンの下限に向けて下落し、明確な方向性はまだ示されていない。価格は112,350ドル付近で推移しており、強気派は再びこの水準を守ろうとするかもしれない。

天然ガスは3.04ゾーンを上抜けることができず、再び下落しました。現在、価格は2.91、そして次は2.87を目指しています。需要の冷え込みと明確な下振れ要因が見られない状況で、天然ガスは今のところテクニカルな下落トレンドにあります。

市場は全体的に再調整を進めている。雇用統計の低迷が市場の雰囲気を変えたが、今週発表される消費者物価指数(CPI)と来週のFOMCによって、トレーダーがハト派的な姿勢をさらに強めるか、それとも期待を抑制するかが決まるだろう。

今週の主要イベント

9月10日(水)の米国生産者物価指数(PPI)は前月比0.3%上昇すると予想されており、7月の0.9%から鈍化する見込みです。この低下は、特に労働市場の軟調な動きと合致すれば、インフレの勢いが弱まっているという見方を裏付けるものとなるでしょう。

もし米ドル指数が実際に上昇基調を終えたのであれば、この数字は再び下落を加速させる可能性があります。とはいえ、上昇に転じるサプライズがあれば、短期的なドル買いが活発化する可能性があります。

9月11日(木)は、2つの重要な発表があります。ユーロ圏の主要リファイナンス金利は2.15%で横ばいになると予想されています。これは前回から変更ありませんが、インフレ率は依然として堅調で成長も鈍化しているため、発表に伴う記者会見のトーンが、数字そのものよりも重要になるでしょう。

トレーダーはおそらく、この政策文言を、欧州中央銀行が政策路線を維持するか、それとも世界的なハト派への転換に加わるかのシグナルとして捉えるだろう。

一方、米国の消費者物価指数(CPI)は前年比2.7%から2.9%に上昇すると予想されています。もしデータが予想を下回るか横ばいであれば、市場はFRBが利下げサイクルを全面的に開始する兆しと受け止める可能性があります。

9月12日(金)は、英国が注目を集めます。GDP前月比は0.4%から0.0%に低下すると予想されています。これは弱いシグナルであり、もしこれが事実であれば、イングランド銀行の今後の政策決定を前に、イングランド銀行への圧力が高まる可能性があります。

GDPの低迷は、追加利上げの可能性を低下させるか、あるいは金利安定に関する議論を加速させる可能性さえある。翌週の消費者物価指数(CPI)が低迷すれば、ポンドは下落圧力を受ける可能性がある。

金曜日のセッションを締めくくるのは、ミシガン大学消費者信頼感指数(速報値)で、前回の58.2に対して58.0と予測されている。

予想外の下落はそれ自体では市場を動かすものではないものの、景気後退懸念を強める可能性がある。米国GDPの大部分は消費者の力によって支えられているため、ここでの急激な変動は週末に向けてリスクオフの取引を促す可能性がある。

VT Markets のライブ アカウントを作成し、今すぐ取引を開始しましょう。